Por Juan Torres López

Versión ampliada del artículo con el mismo título publicado en Noticias Obreras, número 1.588 de octubre de 2016

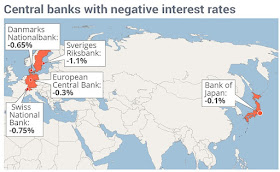

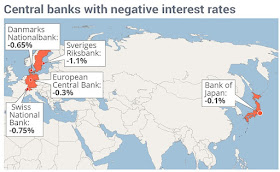

Desde hace tiempo, algunos bancos centrales vienen aplicando tipos de interés negativos a los depósitos que en ellos realizan los bancos privados. Y eso mismo ha ocurrido con títulos de deuda pública que diversos países (entre ellos España) han emitido últimamente. Incluso algunos bancos comienzan a cobrar a sus clientes en lugar de retribuirles por sus depósitos, hasta el punto de que muchas personas que tienen grandes sumas de dinero en países como Japón o Alemania han empezado a comprar masivamente cajas de caudales para mantener sus fortunas en metálico.

El significado de los tipos de interés negativos es bastante claro: los prestamistas, en lugar de recibir una retribución por prestar a alguien, han de pagar por hacerlo. Y los depositantes, en lugar de ganar dinero cuando dejan sus fondos en una entidad, deben pagar también por mantener su dinero depositado en el banco. El mundo financiero al revés de lo que siempre habíamos conocido.

Se trata sin duda de una anomalía y puede parecer un sin sentido pero, en realidad, es hasta cierto punto normal que algo así ocurra cuando las economías y las finanzas se encuentran desde hace tiempo en una situación tan irregular, y casi al límite, como la actual.

La primera razón que explica que el precio del dinero sea negativo es su abundancia, la impresionante expansión de los medios de pago y de los depósitos bancarios que se ha producido en los últimos años.

Para hacerse una idea del incremento reciente de la masa monetaria puede bastar un solo ejemplo. En Estados Unidos, la llamada base monetaria (el efectivo en manos del público más los depósitos de los bancos en la Reserva Federal) aumentó en 821.585 millones de dólares en los 63 años que fueron de 1945 a 2008. Sin embargo, de principios de este último año a finales de 2015 aumentó en 3,1 billones de dólares. Es decir, que en 7 años creció unas 3,7 veces más que en 63. Cuesta trabajo hacerse una idea, ni siquiera aproximada, de lo que verdaderamente representa para la economía un crecimiento tan grande y generado en tan poco tiempo como el de estos últimos años (en solo los seis primeros meses de 2008 en Estados Unidos se creó más base monetaria -950.000 millones de dólares- que en los 50 años anteriores -840.000 millones).

Esa creación gigantesca de dinero se ha producido cuando los bancos centrales han inyectado billones de dólares en los bancos privados con la intención de tapar el agujero patrimonial que ellos mismos se produjeron al acumular la ingente cantidad de basura financiera que dio lugar a la crisis. La inyección se ha producido o bien a base de préstamos billonarios prácticamente regalados o de compras masivas de sus títulos para “reciclar” esa basura. Los bancos centrales se han ido quedando así con la porquería acumulada por la banca privada a precio sobrevalorado (gracias a que previamente les habían permitido mantenerlos en sus balances valorados a su precio de adquisición y no al mucho más bajo de mercado) y “a cambio” los bancos recibían billones de dólares. Eso es lo que se ha traducido en la subida impresionante de los depósitos de los bancos privados en los bancos centrales que multiplica como la espuma la base monetaria.

Teóricamente, esas inyecciones deberían servir, según la explicación oficial de las autoridades, para que los bancos concedieran más créditos. Una explicación simplista y falsa, por no decir que sencillamente estúpida: la economía mundial (no solo la de Estados Unidos) hubiera reventado si toda esa cantidad de billones (4,7 veces más que la que había a finales de 2006) se hubiera diseminado por la economía de verdad y tan rápidamente como se creó. Los precios se hubieran disparado, cuando lo que ocurrió fue todo lo contrario, que la mayoría de las economías entró en deflación. Lo que buscaban era pura y simplemente rescatar a la banca cuando podrían haber rescatado a la gente con mucho menos dinero.

Lo cierto (y esa es la segunda explicación de los tipos negativos) es que la crisis reciente y la desigualdad de los últimos decenios ha debilitado en grado sumo las alternativas de inversión productiva. Aunque ha habido un cierto incremento del crédito, ni éste ha sido todo el que se corresponde con el aumento de la base monetaria que acabo de señalar, ni el suficiente para reactivar la economía. En Europa, la situación es particularmente curiosa al respecto porque las economías que más ahorran (Alemania y Holanda) apenas invierten y son las que generan así la abundancia de fondos ociosos: es decir, ellas mismas provocan los tipos bajos de los que luego se quejan.

La tercera razón que hace que una anomalía como los tipos negativos se mantengan es el predominio de la especulación. En principio y en condiciones normales, a ningún inversor le debería interesar colocar sus fondos a tipos negativos. Pero pueden interesar como apuesta cuando la hacen inversores especulativos tan poderosos que ellos mismos pueden generar tendencias alcistas de las que se aprovechan casi instantáneamente.

Además, con las finanzas patas arriba como están, con la gran incertidumbre dominante y con la ausencia de alternativas productivas rentables, tener el dinero sin utilizar también tiene un coste, de modo que los tipos negativos se explican también porque los inversores siempre preferirán perder un poco que perder más. Sobre todo, como acabo de decir, si se encuentran en medio de una dinámica especulativa permanente.

Por otro lado, las consecuencias de que los tipos de interés sean negativos no son exactamente tan positivas como en principio podría parecer.

Pensar que gracias a que los tipos estén más bajos los sujetos económicos que invierten en actividad real van a demandar más crédito me parece bastante ingenuo porque su demanda de crédito no depende solo de que el crédito sea barato. Solo aumenta cuando hay posibilidades de rentabilizarla y eso sigue muy complicado en la situación tan débil en la que, como he dicho, se encuentra la economía productiva.

Por el contrario, y por las mismas razones, los tipos de interés negativos son un incentivo para que siga aumentando el endeudamiento que tanto dicen querer controlar: el privado con el que se llevan a cabo las operaciones especulativas de todo tipo (las verdaderamente rentables cuando la desigualdad ha debilitado los mercados de bienes y servicios) y el de los gobiernos. Así que, al final, los tipos negativos no hacen sino aumentar la deuda que es el gran negocio de la banca y lo que los banqueros tratan de que crezca, sobre todo, cuando la banca internacional está totalmente quebrada desde hace tiempo y no es sino un zombi al que mantienen artificialmente los gobiernos y los grandes organismos internacionales por todos los medios posibles que tienen a su alcance. Y que son muchos gracias al extraordinario poder político y mediático que han acumulado.

Pero, desde otro punto de vista, los tipos negativos suponen un grave inconveniente para los bancos (aunque aumente su negocio, como acabo de señalar). Para poder mantener sus márgenes y beneficios deben recurrir a otros mecanismos que traen también consecuencias negativas, como la subida de las comisiones, las operaciones de maquillaje para ocultar nuevas pérdidas patrimoniales y los recortes de personal o de sucursales para reducir gastos que, a la postre, terminan limitando su propio éxito comercial. Y si llega a generalizarse que los bancos cobren a los clientes por sus depósitos (como ya está pasando en algunos de ellos) será inevitable que se produzcan retiradas de fondos que darán lugar a que la insolvencia bancaria (que ya es un hecho) se haga indisimulable y patente ante todo el mundo. Y es por eso que los bancos y los economistas que viven de ellos estén promoviendo cada día con más fuerza que se acabe con el dinero metálico, que es el que sus clientes pueden retirar materialmente de sus cuentas y llevarse a sus cajas de caudales.

Otro efecto negativo que tienen los tipos negativos es que cuando el coste de la financiación es menor los inversores lógicamente pueden optar por productos más arriesgados, pues el coste financiero más bajo les compensa la mayor probabilidad de pérdida por el riesgo. Y eso es lo que hace que de la mano de tipos de interés negativos la economía financiera mundial en su conjunto se esté haciendo todavía más volátil y peligrosa.

La pregunta obligada ante todo esto es evidente: si la existencia de tipos de interés negativos tiene estos riesgos o perjuicios ¿por qué los bancos centrales los mantienen así y no los suben cuanto antes?

No es fácil responder en unas pocas líneas a esa pregunta fundamental pero apuntaré algunas hipótesis que a mi juicio pueden explicar la situación.

En primer lugar, porque a los bancos centrales no les queda más remedio que inyectar medios de pago para que las economías no se vengan abajo estrepitosamente. Es verdad que tratar de empujar la economía solo inyectando dinero en los depósitos de los bancos privados en el banco central es casi tan inútil como tratar de empujar un carro con una cuerda (como se ha comprobado en Japón, en donde no se consigue salir de la recesión a pesar de la masiva inyección monetaria). Pero es el único medio que tienen a su alcance cuando:

a) no quieren recurrir a la política fiscal que es más expansiva porque tendrían que renunciar a sus dogmas ideológicos sobre la estabilidad presupuestaria y asumir su efecto redistributivo más evidente para la población.

b) las economías no tienen fuerzas endógenas suficientes para ponerse en marcha con vigor debido (ya lo he señalado) al debilitamiento progresivo de la economía productiva en perjuicio de la basada en la especulación financiera.

c) se niegan, sobre todo, a que la economía se recupere incrementando la masa salarial.

En segundo lugar, recurren a los tipos negativos porque la concentración cada vez mayor de la renta en grupos que solo gastan en consumo una parte muy pequeña de lo que ganan ha debilitado la actividad económica dedicada a producir bienes y servicios y eso se traduce en una deflación (precios a la baja) que tratan de evitar aumentando la masa monetaria. Algo que, sin embargo, apenas van a lograr porque para que subieran los precios el dinero creado por los bancos tendría que ir a la economía y no quedarse en los depósitos o los balances de los bancos privados, tal y como señalé antes.

En tercer lugar, porque, como ya he dicho, gracias a esa masiva creación de dinero aumenta la deuda que es el negocio de la banca, de modo que se permite así que los banqueros sigan ganando cifras fabulosas de dinero a pesar de que sus negocios están materialmente quebrados. Un portentoso juego de manos que los bancos centrales y los banqueros perpetran ante nuestros ojos sin que apenas nadie se dé cuenta del engaño.

Finalmente, hay que tener en cuenta las condiciones en las que se mueven la economía mundial y las finanzas en particular en los últimos años y, sobre todo, tras la crisis. Entre otras, la hipertrofia de la circulación monetaria que ha descompensado cada vez más la relación entre la economía real y las finanzas; la espiral de una deuda extraordinariamente peligrosa y que se ha convertido en un fin en sí mismo porque es el gran negocio de la banca; la especulación generalizada a base de operaciones realizadas en milisegundos; y la desigualdad creciente que debilita la producción de riqueza, el comercio y el negocio productivo. Todas esas condiciones han sido muy exitosas desde el punto de vista de reforzar la ganancia y el poder de los grupos económicos más poderosos, de las elites de todo el planeta pero han dado al traste con el “orden” económico que hasta ahora podía explicar y ayudar a gobernar la “sabiduría” económica convencional dominante. Desde hace un tiempo, y sobre todo tras la crisis como acabo de decir, no tienen ya una guía de acción que les asegure que van a poder gobernar la nave de la macroeconomía sin nuevos y cada vez mayores sobresaltos. Como dijo en su día el expresidente de la Reserva Federal Alan Greenspan, la crisis no solo colapsó la economía sino “nuestra estructura mental”. Ahora, como reconoció hace unos días la actual presidenta de ese organismo, Janet Yellen, la macroeconomía presenta rasgos completamente nuevos antes los cuales sirven de muy poco los instrumentos de expansión y estabilización hasta ahora utilizados. Van a la deriva porque ni saben el efecto de lo que hacen ni lo que tendrían que hacer para salir de dónde nos han llevado sus políticas erróneas anteriores y la codicia de la banca.

En definitiva, los tipos de interés son una anomalía. Desde luego que sí pero no solo eso: son una expresión más del desorden que crea el capitalismo de nuestra época.

Lo que no sabemos es por cuánto tiempo se podrá mantener tanta sinrazón solo a base de concentrar el poder, de exprimir el trabajo ajeno y de aumentar el endeudamiento. Los tipos de interés no pueden ser negativos toda la vida y la deuda no puede seguir creciendo sin explotar así que lo que queda por ver es quién y cómo le pone el cascabel al gato.

Cuba va a incumplir su objetivo de crecimiento del PIB para el cierre de año, que ya se había rebajado al 1 %, debido a "dificultades financieras coyunturales", indicó hoy su ministro de Comercio Exterior, Rodrigo Malmierca, en la inauguración de la Feria Internacional de La Habana (Fihav 2016).

Cuba va a incumplir su objetivo de crecimiento del PIB para el cierre de año, que ya se había rebajado al 1 %, debido a "dificultades financieras coyunturales", indicó hoy su ministro de Comercio Exterior, Rodrigo Malmierca, en la inauguración de la Feria Internacional de La Habana (Fihav 2016).