Por Pedro Monreal, El Estado como tal

https://elestadocomotal.com/2019/05/22/macroeconomia-impuestos-y-la-carne-porcina-en-cuba-la-maldicion-del-cerdo-78/

Se ha publicado ayer en Cubadebate el tercero de una serie de artículos sobre la carne de cerdo en Cuba. Aporta cifras interesantes y revela un dudoso enfoque de política fiscal. La estructura para captar ingresos presupuestarios queda clara, pero la función reguladora de los impuestos no tiene posibilidades de funcionar bien. (1)

La razón principal es que el sistema impositivo aplicado al sector agropecuario en Cuba tiende a ser quasi-confiscatorio, inclusive con bajos niveles de producción. La escala de impuestos entorpece la utilización de los dos componentes cruciales para que pueda funcionar bien la producción agropecuaria en el contexto cubano: inversiones e incentivos al productor.

La producción agropecuaria cubana tiene tres características esenciales que deberían ser tomadas como la base de cualquier análisis:

- Prevalencia de un patrón bi-modal en el que coexiste la concentración estatal de casi el 80% de la tierra agrícola –generalmente en grandes unidades- con las explotaciones agropecuarias de menor escala que predominan en el sector privado y en parte del cooperativo.

- Un bajo nivel de capitalización, particularmente agudo en la producción privada.

- Elevada intensidad de utilización de fuerza laboral (mayor número de trabajadores para compensar el déficit de capital)

El sector agropecuario cubano es el principal empleador del país, con aproximadamente 783 mil trabajadores, más del doble de los trabajadores industriales. Son cifras que se relacionan con los dispares niveles de inversión sectoriales, pues la industria registra una inversión por trabajador que es 3,4 veces mayor que la agricultura, donde apenas se invierte anualmente 540 pesos por empleado. Es igualmente baja la inversión anual en relación con la superficie cultivada, apenas 67 pesos por hectárea.

En un sector agropecuario con esas características, cada centavo de inversión cuenta y el factor que se utiliza con mayor intensidad –la fuerza de trabajo- necesita un estímulo fuerte y estable para poder producir.

Si algún componente de la política económica nacional entorpece esos dos factores –inversión y estimulación del trabajo- la producción agropecuaria no llegará muy lejos. Ese es precisamente el tipo de problema que parece estar creando el sistema impositivo descrito en el artículo publicado en Cubadebate.

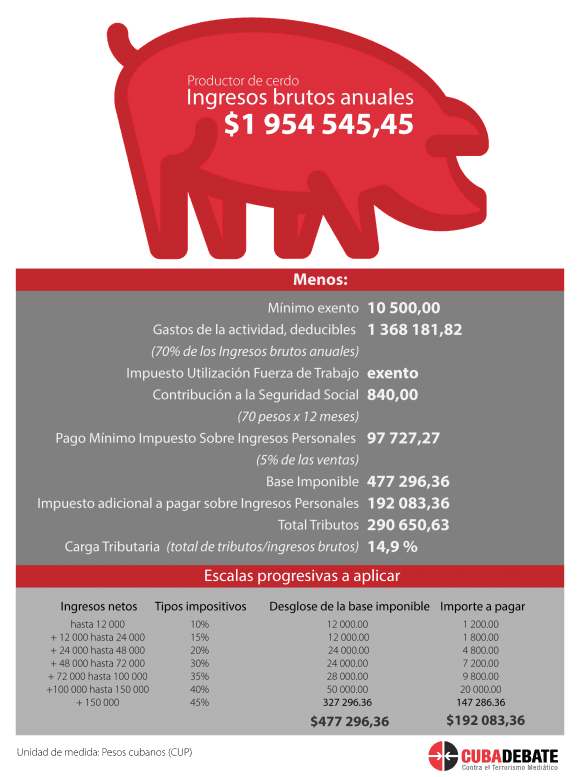

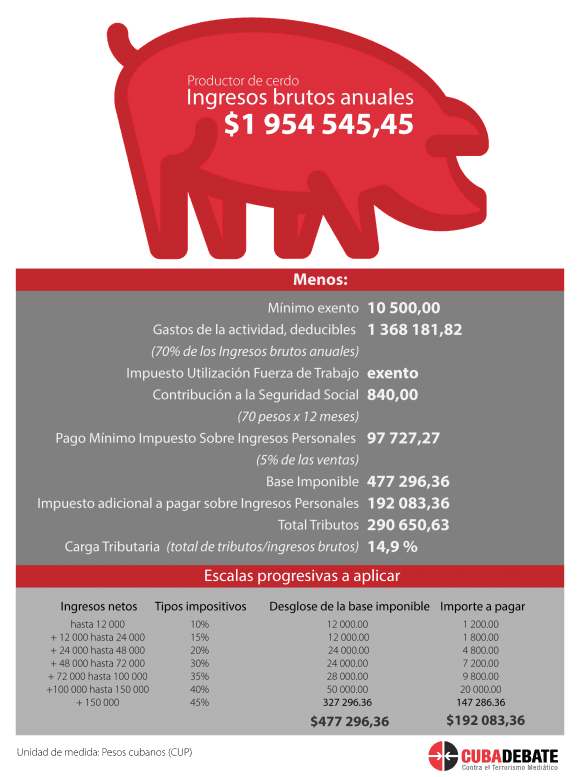

El artículo incluye un interesante gráfico con fines didácticos, que toma como ejemplo una producción anual de 1000 cerdos, que equivale a 90,91 toneladas, donde el precio de Acopio por tonelada es de 21 mil 500 pesos, por lo que el productor obtiene un ingreso bruto de un millón 954 mil 465 pesos.

Hay una cuestión que debe ser aclarada desde el principio. El gráfico indica que la carga tributaria total es de 14,9%. Parecería reflejar una carga impositiva baja, pero el problema es que se ha construido un mal indicador pues se divide el total de impuestos pagados entre el ingreso bruto, lo cual no tiene sentido cuando se trata de medir el impacto de un impuesto en el crecimiento económico.

El denominador que debe utilizarse es el de ingresos netos, es decir deduciendo los costos de producción del ingreso bruto.

La razón no es difícil de entender, el valor representado por el costo nunca puede ser considerado como una posible fuente de impuestos pues ya tiene un “destino” específico en el proceso productivo, que nada tiene que ver con las necesidades de ingresos del presupuesto.

El ingreso neto es el único segmento del valor producido desde donde pudiera transferirse una parte de ese valor al presupuesto. Obviamente, ello competiría con otros posibles usos del ingreso neto, principalmente el consumo y la inversión, en el caso de esta última tanto para incrementar los medios de producción como la fuerza de trabajo.

Asumiendo que el costo total coincidiera con el gasto “deducible” indicado en el gráfico (1368181 pesos), el ingreso neto seria de 586364 pesos (1954545 -1368181 pesos). [Nota: es un supuesto para facilitar el cálculo, pues el costo total no tiene que coincidir con el gasto “deducible”]

De ese monto de 586364 pesos se pagarían los tres componentes de carga fiscal (seguridad social, impuesto mínimo sobre ingresos personales e impuestos adicionales a pagar sobre ingresos personales).

Cuando se recalcula la carga tributaria colocando en el numerador el total de impuestos pagados (290650 pesos) y el ingreso neto (586364 pesos), entonces la carga tributaria es del 49,5%. Es una carga de impuesto extraordinariamente elevada. A ese nivel, la discusion se desplaza inmediatamente del plano fiscal hacia el plano productivo.

Lo verdaderamente importante deja de ser si ese nivel de impuestos es “justo” o “injusto”, “suficiente” o “insuficiente” en la lógica de un presupuesto. Las preguntas cruciales serían entonces dos:

- ¿Qué cosa extraordinaria tendría que ocurrir para que un productor porcino se sintiera estimulado a producir cuando tiene que transferir el 50% de sus ingresos netos al presupuesto?

- Pero asumiendo que algún tipo de magia motivacional funcionase, ¿De dónde ese productor va a sacar ingresos suficientes para poder invertir con vistas a incrementar su nivel de producción?

Es un despropósito tener que pagar una carga tributaria de casi el 50% por producir de carne de cerdo en un país donde es un alimento deficitario con precios muy altos.

El problema es que la escala de impuestos adoptada (con 7 tramos que pagan diferentes tasas impositivas en una escala progresiva) crea al menos tres “saltos” en el monto de impuestos a pagar, en los que el importe de impuestos supera en más de 2 veces el impuesto pagado en el “tramo” inmediatamente anterior.

El “salto” entre el segundo y el tercer tramo es de 2,7, entre el quinto y el sexto tramo es de 2,04, pero el “salto” espectacular es el que se produce entre el sexto y el séptimo tramo: 7,5 veces.

El gráfico siguiente representa en forma de línea el monto de impuestos pagados en cada tramo, mientras que las columnas representan la cantidad de cerdos que se producen tomando como base el monto máximo de ingresos de cada tramo. La cantidad de cerdos se calcula dividiendo ese monto de ingresos entre 1954 pesos, que es la cifra promedio de ingreso que se obtiene por cada cerdo.

La utilidad que tiene este tipo de gráfico es que permite visualizar algo a lo que se le denomina “tasa de impuesto confiscatoria”, es decir, una tasa de impuesto a partir de la cual es racional reducir la producción para poder obtener la misma carga impositiva que se obtendría produciendo menos.

En otras palabras, es una tasa de impuestos que indica una frontera de maximización de la producción. En el gráfico está representada por la columna en color rojo correspondiente al tramo # 7.

En nuestro ejemplo, esa frontera la marca el cerdo número 77 que se produzca. Si se produce un cerdo adicional –el cerdo # 78- entonces la tasa de impuestos da un salto descomunal (se multiplica por 7, 5 veces) y en vez de pagarse 20 mil pesos de impuestos por 77 cerdos, habría que pagar 147 mil pesos por 78 cerdos.

Espero no haberme equivocado en los cálculos, pero si estos fuesen correctos, entonces la producción de carne de cerdo en Cuba se encuentra en aprietos adicionales.

Notas

1 Edilberto Carmona Tamayo, Lisandra Romeo Matos. “Producción porcina en Cuba III: ¿Qué sabemos sobre los impuestos al sector agropecuario?”, Cubadebate, 21 de mayo de 2019, http://www.cubadebate.cu/especiales/2019/05/21/produccion-porcina-en-cuba-iii-que-sabemos-sobre-los-impuestos-al-sector-agropecuario/#.XOVNY6SxU-U