Por Michael Roberts

Han pasado ya ocho años de lo que he llamado una Depresión Larga, ya que la Gran Recesión comenzó en enero de 2008 (véase Recesiones, depresiones y recuperaciones 071215 ). Por lo tanto, al mirar hacia el 2017, pensé que sería necesario comprobar cuáles eran mis pronósticos o predicciones en años anteriores.

Me han acusado de llamar a una nueva caída cada año sobre la base de que eventualmente tendré razón. Eso es un poco como afirmar que el tiempo es medianoche cuando no lo es, pero sabiendo que eventualmente será. ¿Así que mis pronósticos anuales previos sólo estaban de acuerdo con la opinión de que una depresión está a la vuelta de la esquina? Bueno, a finales de 2011, dije que "2012 es probable que sea otro año de crecimiento económico muy débil en las principales economías capitalistas.Pero no es probable que veamos un retorno de una gran caída en el capitalismo. " A finales de 2012, dije:" En 2013, el crecimiento económico en las principales economías es probable que sea el mismo que en 2012 - bastante débil y por debajo Promedios a largo plazo. Pero a principios de 2014, dije que "el cambio en la rentabilidad del capital en Estados Unidos no sugiere una nueva recesión en 2014." Al principio de 2014, 2015, consideré que "La economía mundial sigue en un arrastre y lo hará en 2015 por una buena razón: el fracaso de la inversión empresarial a saltar adelante. " Y a principios de este año (2016) dije: " En cuanto a 2016, espero lo mismo que 2015, pero con un riesgo mucho mayor de que aparezca una nueva recesión global ... Incluso si se evita un nuevo descenso global este año , Que podría ser el último año que es. "

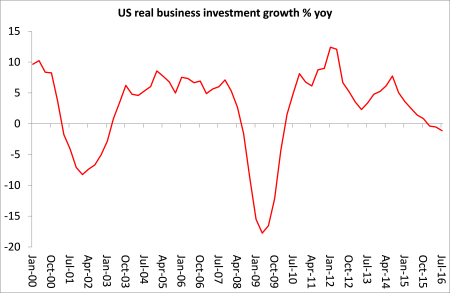

Eso me trae a 2017. Cuando hice mi pronóstico 2016, la economía mundial parecía estar disminuyendo rápidamente. La economía estadounidense estaba casi paralizada, la 'recuperación' de Europa seguía siendo débil y Japón parecía haber entrado en una nueva recesión. La economía estadounidense creció mucho menos de lo esperado en el segundo trimestre de 2016. El PIB real (que es el valor de la producción nacional después de la eliminación de la inflación) aumentó sólo a una tasa interanual del 1,2%. Y la inversión de los negocios de Estados Unidos cayó a una tasa anual del 9,7%, la tercera caída consecutiva trimestral. Japón no creció en absoluto en el segundo trimestre de 2016, una fuerte desaceleración del crecimiento del 2% en el primer trimestre. Y la inversión empresarial también se derrumbó. El crecimiento de la eurozona seguía tartamudeando. Sobre todo, la charla era para un colapso en la economía de China debido a deuda excesiva, dando por terminado su historia del crecimiento del milagro. Como Gavyn Davies, ex economista jefe de Goldman Sachs y ahora columnista de la FT, describió recientemente el estado de ánimo económico a comienzos de 2016 : "A finales de año, había pronósticos de recesión global en 2016. ... Un período sombrío ".

Pero a medida que avanzaba el año, el inminente colapso de la economía china resultó ser erróneo - algo que predije . De hecho, en la segunda mitad del año, hubo signos de una moderada recuperación del crecimiento, ya que las autoridades chinas bombearon más crédito a los bancos y corporaciones estatales y dirigieron una modesta expansión del gasto fiscal.

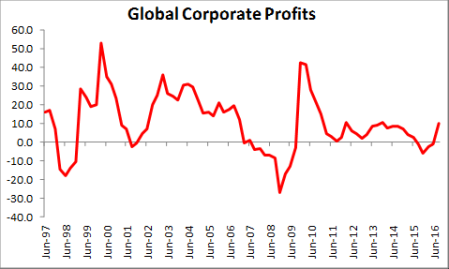

Ahora he argumentado ad nauseam que es la rentabilidad del sector capitalista de las economías lo que impulsa la inversión y por lo tanto el empleo y los ingresos. Una caída sostenida en la rentabilidad y en la masa de ganancias conducirá eventualmente a una caída de la inversión después de un año y luego producirá una caída en los sectores productivos de una economía capitalista, desencadenando una crisis financiera (de crédito). Eso parecía ser cada vez más probable en la primera mitad de 2016 como los beneficios corporativos y la inversión cayó.

Sin embargo, en el tercer trimestre, los beneficios empresariales de las principales economías registraron un cierto grado de recuperación en territorio positivo y las principales economías capitalistas parecieron evitar una nueva caída del crecimiento hacia cero. La inversión corporativa sigue siendo débil, pero si los beneficios siguieran subiendo, la inversión también podría acelerarse. JP Morgan parece pensar así. En el pasado, los economistas del banco de inversión, como yo, han destacado el gran papel que desempeñaron los beneficios en la conducción del ciclo de gasto de capital (capex). Así que "la reciente estabilización en el crecimiento de los beneficios globales es un buen augurio para el gasto de capital, en este sentido" (JPM).

Los mercados financieros en el último mes o así han sido impulsados por la posibilidad de una recuperación económica sostenida y también por la perspectiva de grandes recortes de impuestos corporativos y gastos de infraestructura que será iniciado por el nuevo presidente de la oligarquía estadounidense, Donald Trump, en 2017. Y los Estados Unidos Los hogares también parecen más optimistas hacia el 2017. El índice de confianza del consumidor de la Universidad de Michigan alcanzó 98,2 en diciembre de 2016, la mayor lectura desde enero de 2004.

Este renovado optimismo alentó a la Reserva Federal de Estados Unidos en diciembre a morder la bala y el riesgo de aumentar su tasa de interés de política con el objetivo de controlar el crédito y la inflación, supuestamente es probable que aumente el próximo año. Así que en todas partes, los economistas convencionales están pronosticando una aceleración en el crecimiento económico.

Gavyn Davies resumió esto: "ha habido un repunte marcado en la actividad global, y en las últimas semanas esto se ha vuelto sorprendentemente fuerte, al menos por los estándares modestos vistos hasta ahora en la recuperación económica post-choque ... .. la primera vez que todos De las principales economías han estado creciendo por encima de las tasas de tendencia durante varios años " Así, dice Davies, " en general, es posible que tengamos la esperanza, aunque ciertamente no estamos seguros, de que la economía mundial comenzará a superar las poderosas fuerzas del estancamiento secular. año."

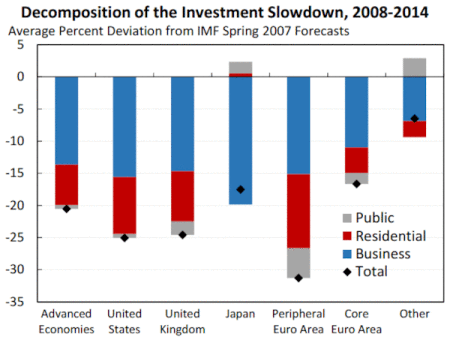

Pero, ¿se justifica este optimismo para 2017? Después de todo, cada año desde el final de la Gran Recesión en 2009, las principales agencias económicas internacionales, el FMI, la OCDE, etc, han pronosticado un aumento en el crecimiento del PIB, el comercio y la inversión. Y cada año han tenido que comer sus palabras y revisar sus pronósticos. La inversión en las principales economías está ahora un 20% por debajo de la prevista por el FMI en 2007.

Pero tal vez los organismos y los economistas tienen razón esta vez y tal vez mi pronóstico de una nueva depresión (previsto para 2018 o así) va a ser demostrado mal. Bueno, tal vez. Pero considere esto. En primer lugar, la llamada recuperación del crecimiento económico de Estados Unidos es mínima. Si las previsiones actuales del último trimestre de 2016 se realizan, entonces la tasa de crecimiento global para 2016 en los EE.UU. será sólo el 1,5%, la tasa de crecimiento anual más lento desde 2012. Y el crecimiento del PIB real por persona en 2016 será el más lento Desde que la Gran Recesión terminó en 2009.

En segundo lugar, gran parte de este crecimiento muy modesto se debe a la expansión del consumo de las familias y el endeudamiento de las empresas (impulsado por tasas de interés muy bajas y grandes inyecciones de crédito). Las tasas hipotecarias de EE.UU. están en un mínimo histórico y el mercado de la vivienda está en auge otra vez. En el tercer trimestre, el consumo personal contribuyó con dos tercios de la tasa de crecimiento de 3,5% (anualizada) alcanzada por la economía estadounidense con el comercio y una acumulación de existencias entregando el resto. La inversión empresarial no aportó nada.

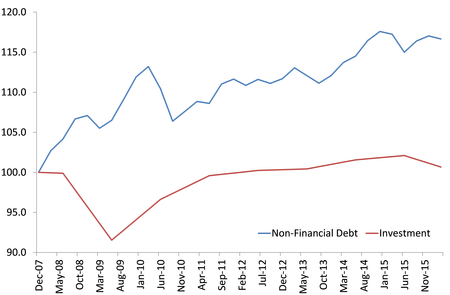

Las ventas de deuda global (la mitad de las empresas) alcanzaron un récord en 2016, niveles de igualación no vistos desde antes del colapso financiero mundial. El dinero recaudado ha entrado en la especulación financiera, comprando acciones de la compañía y en mayores dividendos a los accionistas, impulsando así los mercados de acciones y bonos en lugar de la inversión productiva.

Sin embargo, el consumo de los hogares, aunque la mayor parte del gasto nacional, no impulsa el crecimiento. Y si el costo de los préstamos sobre las tarjetas de crédito y las hipotecas está ahora en aumento a medida que la Fed continúa aumentando su tasa de piso durante 2017, como estaba previsto, el crecimiento del consumo podría comenzar a caer de nuevo. La recuperación de los beneficios empresariales se basa en mantener la inversión productiva y los salarios bajos (debilitando así el crecimiento de la productividad) y no en una expansión de la inversión, las ventas y los ingresos. Además, el crecimiento global proviene principalmente de economías emergentes como China (la mitad del crecimiento total). Sólo un cuarto proviene de las principales economías capitalistas, con Estados Unidos, Europa y Japón haciendo contribuciones insignificantes.

A nivel mundial, los niveles de deuda corporativa siguen aumentando más rápido que la inversión productiva. PIMCO comentó: "El bajo costo de financiamiento con tasas de interés récord, simplemente hizo que la creación de apalancamiento fuera tentadora ... Esto sucede en cada ciclo económico, pero lo que lo hace especial es el incentivo adicional para emitir deuda al Tasas de interés muy bajas. (Pero) siembra las semillas de la próxima recesión o el próximo evento de crédito ".

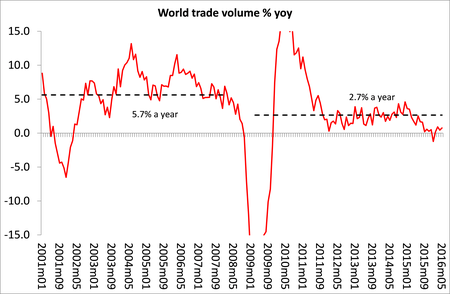

Y hay ahora la perspectiva de más reducciones en el comercio global, ya que varios acuerdos comerciales internacionales muerden el polvo o la platija - mientras que "el Donald" habla de aranceles y muros comerciales más altos.

Una de las ilustraciones más gráficas de que los días de la globalización han terminado, lo que hace más difícil para el capitalismo obtener mayores beneficios de la exportación de capital a medida que los beneficios caen en su propio país, es la fuerte caída de los flujos globales de capital. PIB en 2007 a cerca de cero ahora. Los bancos han dejado de prestar a otros bancos y han devuelto su dinero, mientras que los inversionistas son cada vez más reacios a comprar los bonos corporativos de otros países.

El alza de los tipos de interés, junto con la alta deuda corporativa, el lento comercio mundial y la mala inversión empresarial, no parecen una receta para la recuperación económica en 2017. Así que 2017 no ofrecerá un crecimiento más rápido, contrariamente a las expectativas de los optimistas. De hecho, para la segunda mitad del próximo año, probablemente podamos esperar un fuerte descenso en las principales economías. Depende de si esto genera un nuevo apretón de crédito en las corporaciones más débiles y más presión sobre los bancos. Similar a la que ahora se experimenta en Italia, es difícil de juzgar. Pero lejos de un nuevo boom para el capitalismo, el riesgo de una nueva depresión aumentará en 2017.

Me han acusado de llamar a una nueva caída cada año sobre la base de que eventualmente tendré razón. Eso es un poco como afirmar que el tiempo es medianoche cuando no lo es, pero sabiendo que eventualmente será. ¿Así que mis pronósticos anuales previos sólo estaban de acuerdo con la opinión de que una depresión está a la vuelta de la esquina? Bueno, a finales de 2011, dije que "2012 es probable que sea otro año de crecimiento económico muy débil en las principales economías capitalistas.Pero no es probable que veamos un retorno de una gran caída en el capitalismo. " A finales de 2012, dije:" En 2013, el crecimiento económico en las principales economías es probable que sea el mismo que en 2012 - bastante débil y por debajo Promedios a largo plazo. Pero a principios de 2014, dije que "el cambio en la rentabilidad del capital en Estados Unidos no sugiere una nueva recesión en 2014." Al principio de 2014, 2015, consideré que "La economía mundial sigue en un arrastre y lo hará en 2015 por una buena razón: el fracaso de la inversión empresarial a saltar adelante. " Y a principios de este año (2016) dije: " En cuanto a 2016, espero lo mismo que 2015, pero con un riesgo mucho mayor de que aparezca una nueva recesión global ... Incluso si se evita un nuevo descenso global este año , Que podría ser el último año que es. "

Eso me trae a 2017. Cuando hice mi pronóstico 2016, la economía mundial parecía estar disminuyendo rápidamente. La economía estadounidense estaba casi paralizada, la 'recuperación' de Europa seguía siendo débil y Japón parecía haber entrado en una nueva recesión. La economía estadounidense creció mucho menos de lo esperado en el segundo trimestre de 2016. El PIB real (que es el valor de la producción nacional después de la eliminación de la inflación) aumentó sólo a una tasa interanual del 1,2%. Y la inversión de los negocios de Estados Unidos cayó a una tasa anual del 9,7%, la tercera caída consecutiva trimestral. Japón no creció en absoluto en el segundo trimestre de 2016, una fuerte desaceleración del crecimiento del 2% en el primer trimestre. Y la inversión empresarial también se derrumbó. El crecimiento de la eurozona seguía tartamudeando. Sobre todo, la charla era para un colapso en la economía de China debido a deuda excesiva, dando por terminado su historia del crecimiento del milagro. Como Gavyn Davies, ex economista jefe de Goldman Sachs y ahora columnista de la FT, describió recientemente el estado de ánimo económico a comienzos de 2016 : "A finales de año, había pronósticos de recesión global en 2016. ... Un período sombrío ".

Pero a medida que avanzaba el año, el inminente colapso de la economía china resultó ser erróneo - algo que predije . De hecho, en la segunda mitad del año, hubo signos de una moderada recuperación del crecimiento, ya que las autoridades chinas bombearon más crédito a los bancos y corporaciones estatales y dirigieron una modesta expansión del gasto fiscal.

Ahora he argumentado ad nauseam que es la rentabilidad del sector capitalista de las economías lo que impulsa la inversión y por lo tanto el empleo y los ingresos. Una caída sostenida en la rentabilidad y en la masa de ganancias conducirá eventualmente a una caída de la inversión después de un año y luego producirá una caída en los sectores productivos de una economía capitalista, desencadenando una crisis financiera (de crédito). Eso parecía ser cada vez más probable en la primera mitad de 2016 como los beneficios corporativos y la inversión cayó.

Sin embargo, en el tercer trimestre, los beneficios empresariales de las principales economías registraron un cierto grado de recuperación en territorio positivo y las principales economías capitalistas parecieron evitar una nueva caída del crecimiento hacia cero. La inversión corporativa sigue siendo débil, pero si los beneficios siguieran subiendo, la inversión también podría acelerarse. JP Morgan parece pensar así. En el pasado, los economistas del banco de inversión, como yo, han destacado el gran papel que desempeñaron los beneficios en la conducción del ciclo de gasto de capital (capex). Así que "la reciente estabilización en el crecimiento de los beneficios globales es un buen augurio para el gasto de capital, en este sentido" (JPM).

Los mercados financieros en el último mes o así han sido impulsados por la posibilidad de una recuperación económica sostenida y también por la perspectiva de grandes recortes de impuestos corporativos y gastos de infraestructura que será iniciado por el nuevo presidente de la oligarquía estadounidense, Donald Trump, en 2017. Y los Estados Unidos Los hogares también parecen más optimistas hacia el 2017. El índice de confianza del consumidor de la Universidad de Michigan alcanzó 98,2 en diciembre de 2016, la mayor lectura desde enero de 2004.

Este renovado optimismo alentó a la Reserva Federal de Estados Unidos en diciembre a morder la bala y el riesgo de aumentar su tasa de interés de política con el objetivo de controlar el crédito y la inflación, supuestamente es probable que aumente el próximo año. Así que en todas partes, los economistas convencionales están pronosticando una aceleración en el crecimiento económico.

Gavyn Davies resumió esto: "ha habido un repunte marcado en la actividad global, y en las últimas semanas esto se ha vuelto sorprendentemente fuerte, al menos por los estándares modestos vistos hasta ahora en la recuperación económica post-choque ... .. la primera vez que todos De las principales economías han estado creciendo por encima de las tasas de tendencia durante varios años " Así, dice Davies, " en general, es posible que tengamos la esperanza, aunque ciertamente no estamos seguros, de que la economía mundial comenzará a superar las poderosas fuerzas del estancamiento secular. año."

Pero, ¿se justifica este optimismo para 2017? Después de todo, cada año desde el final de la Gran Recesión en 2009, las principales agencias económicas internacionales, el FMI, la OCDE, etc, han pronosticado un aumento en el crecimiento del PIB, el comercio y la inversión. Y cada año han tenido que comer sus palabras y revisar sus pronósticos. La inversión en las principales economías está ahora un 20% por debajo de la prevista por el FMI en 2007.

Pero tal vez los organismos y los economistas tienen razón esta vez y tal vez mi pronóstico de una nueva depresión (previsto para 2018 o así) va a ser demostrado mal. Bueno, tal vez. Pero considere esto. En primer lugar, la llamada recuperación del crecimiento económico de Estados Unidos es mínima. Si las previsiones actuales del último trimestre de 2016 se realizan, entonces la tasa de crecimiento global para 2016 en los EE.UU. será sólo el 1,5%, la tasa de crecimiento anual más lento desde 2012. Y el crecimiento del PIB real por persona en 2016 será el más lento Desde que la Gran Recesión terminó en 2009.

En segundo lugar, gran parte de este crecimiento muy modesto se debe a la expansión del consumo de las familias y el endeudamiento de las empresas (impulsado por tasas de interés muy bajas y grandes inyecciones de crédito). Las tasas hipotecarias de EE.UU. están en un mínimo histórico y el mercado de la vivienda está en auge otra vez. En el tercer trimestre, el consumo personal contribuyó con dos tercios de la tasa de crecimiento de 3,5% (anualizada) alcanzada por la economía estadounidense con el comercio y una acumulación de existencias entregando el resto. La inversión empresarial no aportó nada.

Las ventas de deuda global (la mitad de las empresas) alcanzaron un récord en 2016, niveles de igualación no vistos desde antes del colapso financiero mundial. El dinero recaudado ha entrado en la especulación financiera, comprando acciones de la compañía y en mayores dividendos a los accionistas, impulsando así los mercados de acciones y bonos en lugar de la inversión productiva.

Sin embargo, el consumo de los hogares, aunque la mayor parte del gasto nacional, no impulsa el crecimiento. Y si el costo de los préstamos sobre las tarjetas de crédito y las hipotecas está ahora en aumento a medida que la Fed continúa aumentando su tasa de piso durante 2017, como estaba previsto, el crecimiento del consumo podría comenzar a caer de nuevo. La recuperación de los beneficios empresariales se basa en mantener la inversión productiva y los salarios bajos (debilitando así el crecimiento de la productividad) y no en una expansión de la inversión, las ventas y los ingresos. Además, el crecimiento global proviene principalmente de economías emergentes como China (la mitad del crecimiento total). Sólo un cuarto proviene de las principales economías capitalistas, con Estados Unidos, Europa y Japón haciendo contribuciones insignificantes.

A nivel mundial, los niveles de deuda corporativa siguen aumentando más rápido que la inversión productiva. PIMCO comentó: "El bajo costo de financiamiento con tasas de interés récord, simplemente hizo que la creación de apalancamiento fuera tentadora ... Esto sucede en cada ciclo económico, pero lo que lo hace especial es el incentivo adicional para emitir deuda al Tasas de interés muy bajas. (Pero) siembra las semillas de la próxima recesión o el próximo evento de crédito ".

Y hay ahora la perspectiva de más reducciones en el comercio global, ya que varios acuerdos comerciales internacionales muerden el polvo o la platija - mientras que "el Donald" habla de aranceles y muros comerciales más altos.

Una de las ilustraciones más gráficas de que los días de la globalización han terminado, lo que hace más difícil para el capitalismo obtener mayores beneficios de la exportación de capital a medida que los beneficios caen en su propio país, es la fuerte caída de los flujos globales de capital. PIB en 2007 a cerca de cero ahora. Los bancos han dejado de prestar a otros bancos y han devuelto su dinero, mientras que los inversionistas son cada vez más reacios a comprar los bonos corporativos de otros países.

El alza de los tipos de interés, junto con la alta deuda corporativa, el lento comercio mundial y la mala inversión empresarial, no parecen una receta para la recuperación económica en 2017. Así que 2017 no ofrecerá un crecimiento más rápido, contrariamente a las expectativas de los optimistas. De hecho, para la segunda mitad del próximo año, probablemente podamos esperar un fuerte descenso en las principales economías. Depende de si esto genera un nuevo apretón de crédito en las corporaciones más débiles y más presión sobre los bancos. Similar a la que ahora se experimenta en Italia, es difícil de juzgar. Pero lejos de un nuevo boom para el capitalismo, el riesgo de una nueva depresión aumentará en 2017.

No hay comentarios:

Publicar un comentario