Por Rolando Astarita

Más sobre la compleja relación dinero, precios, producto

En la segunda parte de la nota hemos planteado que las relaciones lineales y simplistas que postula el monetarismo entre producto y tasa “natural” de desempleo, y entre demanda de dinero e ingreso permanente, no permiten captar la complejidad de las interacciones entre las variables que conforman la ecuación MV = PT. Lo vemos a través de algunos ejemplos teóricos.

Aumento de la demanda de trabajo, y salarios

Veamos todavía la situación anterior por el lado de los salarios y el empleo. Según la TCD – Friedman, cuando aumenta la demanda de trabajo los obreros responden aumentando su oferta de trabajo en la creencia de que sus salarios reales aumentan. Sin embargo, sigue la historia, se retiran del trabajo cuando advierten que los precios también están subiendo y que sus salarios reales siguen al nivel anterior.

Es un planteo carente de realismo. Es que los obreros empleados normalmente aumentan sus ingresos aceptando realizar horas extraordinarias. En ese caso, aumentan la cantidad producida, y pueden incrementar su canasta de consumo salarial, manteniendo igual el salario real (siendo, además, constante la tasa de plusvalía). Por ejemplo, supongamos que un obrero trabaja 8 horas por día, con un salario diario de $10 (diario $80). Supongamos que el índice de precios de su canasta de consumo diaria sea 100. Por lo tanto su salario real diario es 0,8. Luego aumenta la demanda de trabajo, y el obrero acepta trabajar 10 horas, con el salario horario de $10. Produce 25% más que antes. Si los rendimientos son constantes, los precios de las mercancías no tienen por qué aumentar. Además, el salario real por hora ha permanecido igual, pero el salario real por jornada de trabajo aumentó de 0,8 a 1, con aumento del nivel de empleo (de 8 a 10 horas diarias). El argumento se fortalece si suponemos que los obreros reciben mayor salario por hora de trabajo que supere las 8 horas. También se fortalece si suponemos que en el capitalismo hay una masa de obreros desocupados que presiona sobre los salarios existentes (por ejemplo, desocupados que aceptan trabajar 10 horas diarias por un ingreso de menos de $100 diarios).

De manera que no hay ninguna razón para postular el límite en el crecimiento de YR que sostiene el monetarismo. Pero si esto es así, las variaciones de la oferta monetaria pueden tener efectos diversos y complejos que habrá que tomar en consideración en cada caso.

Otro ejemplo de relación compleja de las variables

Incorporamos ahora diversos factores que pueden incidir en la demanda de dinero, haciéndola inestable. Empezando por la distinción entre los diversos niveles de demanda de encajes monetarios según se trate de las empresas, los inversores financieros, los sectores que viven de rentas, o los trabajadores. Y siguiendo por los efectos sobre esas diversas demandas de las variaciones de los rendimientos del capital –ganancias y tasa de ganancia- y de las colocaciones a tasa de interés. No es casual que Friedman haya hecho todo un punto en sostener que la demanda de dinero es poco elástica a las variaciones de la tasa de interés; y que depende del ingreso permanente que los individuos esperan tener a lo largo de su vida. Ambas afirmaciones apuntan a que todo el efecto de un aumento de la oferta monetaria se traduzca en la maníaca obsesión por descargar el “sobrante”, calculado en términos “reales”. Pero son muy difíciles de sostener. Es que las relaciones que establecen los monetaristas entre demanda de dinero y los rendimientos de capital (productivo, mercantil, capital dinero a préstamo, etc.) son imposibles de cuadrar con el comportamiento de los capitalistas.

Por ejemplo, supongamos la siguiente secuencia: 1) se produce una recesión económica a causa de sobreproducción y sobreacumulación en varias ramas de la economía; 2) la economía sale de la recesión, pero la inversión se mantiene débil porque existe mucha sobrecapacidad; 3) hay abundante capital dinero –plusvalías que se acumulan en forma líquida- que se coloca en los mercados monetarios y alimenta el crédito hipotecario; 4) la tasa de interés es baja, suben la construcción, los precios de la propiedad inmobiliaria y las ganancias del sector, sin que por ello haya mayor presión de la demanda general de bienes y servicios.

Puede advertirse que en esta historia la oferta monetaria aumentó no porque el banco central haya inyectado dinero en la economía, sino porque se movilizaron balances líquidos hacia los mercados monetarios y de capitales, y en particular, hacia el crédito inmobiliario, sin que por ello aumentara la inflación de la economía de conjunto. Otra variante, complementaria de la anterior: capitalistas desarrolladores inmobiliarios solicitan créditos a los bancos; estos crean dinero abriendo cuentas corrientes (o ampliando el descubierto) sobre las que giran los prestatarios; ese dinero financia la compra de terrenos y la construcción de viviendas; y una vez vendidas estas, los capitalistas devuelven los créditos y cierran el circuito. Es la creación endógena de dinero –enfatizada por los poskeynesianos, regulacionistas, marxistas- que también desarma el argumento de la TCD.

Pero además, en una segunda etapa de la historia podemos suponer que la producción de viviendas supera la capacidad de absorción del mercado; los precios caen, y con ellos las ganancias del sector. O sea, la inyección de dinero, en el mediano plazo, llevó a la caída de los precios, no a su suba. A su vez, la crisis en el sector inmobiliario arrastra a la baja al resto de la economía, con nuevas caídas de los precios. Se extiende la crisis financiera, aumenta la demanda de dinero para hacer frente a vencimientos, o reposición de garantías, y el banco central inyecta dinero comprando títulos a los bancos. Pero ese aumento de la base monetaria no se traduce en aumento de la masa monetaria, dada la aguda preferencia de los capitalistas –los bancos incluidos- por mantenerse líquidos. No hay manera de cuadrar esto en la idea “la demanda de dinero es estable porque depende del ingreso permanente”.

Composición de carteras y demanda de dinero

Pero analicemos una vez más el asunto, esta vez teniendo en cuenta un esquema sencillo de composición de carteras. Supongamos un hogar de clase media alta acomodada (el “agente económico” característico en la historia monetarista). Dada cierta tasa de interés, ese agente económico separa una parte del dinero que utiliza para sus transacciones diarias, o mensuales, y el resto va a colocaciones cercanas a la liquidez (por ejemplo, fondos de inversión).

Supongamos ahora que a consecuencia del “helicóptero de Friedman” (el banco central inyectando dinero), ese “agente económico” recibe dinero “caído como maná del cielo”. ¿Por qué debería ser inflacionario ese plus? Nuestro “agente ejemplar” vuelve a separar lo que necesita para transacciones, y con el resto aumenta su tenencia en plazos fijos. Una forma de acumular riqueza, acorde con la psicología habitual del pequeño burgués. En este caso, y como señalaba Marx, solo circula el dinero necesario –dados los precios de las mercancías, el valor del dinero y la velocidad de circulación y el monto de transacciones- y el resto se mantiene en reserva, o se atesora. Por ejemplo, en Argentina es común el atesoramiento de dólares en cajas de seguridad, o “debajo del colchón”, sin que haya presiones extras sobre el mercado. Pero además, muchos ahorristas arbitran entre el atesoramiento en dólares y las colocaciones en pesos. En este caso, las variaciones de tasas y del precio del dólar generan múltiples formas de arbitraje que alteran bruscamente la demanda de dinero.

Nota sobre la “teoría cuantitativa mundial”

Los monetaristas han extendido la TCD al plano mundial. Como explica Dornbusch (1993), en este caso “la inflación viene determinada por el crecimiento del stock monetario y la renta mundiales” (p. 152). Suponiendo un tipo de cambio fijo (=1) y una velocidad del dinero igual en todos los países, el nivel de precios mundial se establece por la razón entre el stock monetario, multiplicado por la velocidad, y la renta mundial. La diferencia con el planteo tradicional “nacional centrado” de la TCD es que, con tipos de cambio fijos, la oferta monetaria es endógena. Una cuestión que se enfatiza en los cursos de Macroeconomía: dado el tipo de cambio fijo, y el movimiento de capitales, el Central está obligado a comprar o vender todas las divisas que se le demanden u ofrezcan.

Dado, además, que en este modelo los activos constituidos por reservas internacionales de un país son los pasivos de otro (por ejemplo, las reservas internacionales en dólares del banco central de Argentina son pasivo de la Reserva Federal), se considera que el stock mundial de dinero es igual al crédito “interno” mundial (véase pp. 152-3; las reservas oro no son pasivos de ningún gobierno, pero Dornbusch no considera el asunto). La oferta monetaria crece entonces vía el aumento del crédito interno. Por lo tanto, la tasa de inflación mundial queda determinada por el crecimiento medio ponderado del crédito interno menos la media ponderada de la renta real. Escribe Dornbusch: “Cuanto mayor sea la tasa de crecimiento del crédito y del dinero en el mundo, mayor será la tasa de inflación” (p. 153).

De nuevo, este esquema tiene poco que ver con la realidad de los fondos líquidos que se acumulan en diversas partes del mundo. Por ejemplo, y según el FMI, en 2019 el producto bruto global fue de 87 billones de dólares, y el monto de riqueza privada escondida en centros financieros off shore fue 7 billones de dólares. Es el 8% del producto mundial. Otros cálculos elevaban la cifra a 8,7 billones, equivalente al 10% del producto. Muchas de estas tenencias son líquidas, o están en activos próximos a la liquidez. ¿De qué manera se puede establecer una relación como la planteada por Dornbusch de “crecimiento mundial del crédito interno”, → “crecimiento del stock mundial de dinero” → “aumento de la inflación mundial” a partir de estos datos? Aun con todas las simplificaciones imaginadas, es imposible.

Emisión y monetización de los déficits en Marx y la TCD

En la segunda parte de la nota señalamos que, en la concepción de Marx, cuando se monetizan los déficits fiscales –se financian con emisión monetaria- tiende a depreciarse el signo monetario, y suben los precios. Algunas personas piensan que aquí Marx adopta la TCD, pero esto no es cierto. Hay que tener presente que, según la TCD, cuando aumenta la emisión de dinero por encima de lo que crece el producto real, los precios suben porque se compara una mayor cantidad de dinero con una menor masa de mercancías. Esta idea, insistimos en ello, estaba en los antiguos monetaristas –caso Montesquieu, Fisher, ya mencionados más arriba- y entre los contemporáneos. Por ejemplo, un experto en cuestiones monetarias escribe: “Cuanto mayor sea el volumen de dinero en relación a los bienes de la economía, mayor es el precio de los bienes. Por lo tanto la inflación ocurre porque el volumen de dinero en la economía crece demasiado rápido en relación al volumen de bienes y servicios” (Cox, 1990, p. 8).

En la concepción de Marx, en cambio, esa comparación no tiene sentido. Cuando el banco central emite dinero –caso típico, para cubrir déficit fiscal- aumenta su cantidad en relación al valor que representa –este valor de referencia figura en el activo como reservas de oro, divisas, títulos- y por lo tanto el dinero se desvaloriza. Por este motivo parece que en este caso se verifica la TCD. Por eso Marx explica que la intervención del Estado que emite papel moneda con curso obligatorio “parece abolir la ley económica”, y “todas las leyes de la circulación real del dinero aparecen invertidas y puestas cabeza abajo” (Marx, 1980, p. 110). Sin embargo, se trata de una explicación opuesta a la TCD. Es que dado que el billete, en el enfoque de Marx, es un signo de valor, cuando aumenta la suma de esos signos se reduce la cantidad de valor (puede ser en referencia al oro, u otras monedas) que representa cada uno de ellos. El resultado es que el alza de los precios “es una consecuencia de la equiparación forzosa de los signos de valor con la cantidad de oro en cuyo lugar circulan” (véase Marx, 1980, p. 109). Nunca se insistirá lo suficiente en que, en el enfoque de Marx, el dinero llega al mercado con un valor, y las mercancías con un precio tentativo. En Cox, y los monetaristas, ocurre precisamente lo contrario.

Señoreaje y monetización de déficits fiscales

Por lo explicado en el apartado anterior es claro que la monetización del déficit fiscal genera inflación, dada la depreciación del billete en tanto signo de valor. En este respecto, he discutido largamente la llamada teoría monetaria moderna, que sostiene que la monetización de los déficits fiscales no tiene relación con la inflación (véase, por ejemplo, aquí, y siguientes). En este apartado ampliamos y precisamos algunas cuestiones en relación a la monetización de déficits fiscales (más abajo trataremos la monetización de déficits privados).

En primer lugar, debemos definir lo que se conoce como señoreaje: es el ingreso que tiene el Estado por la creación del dinero. Por ejemplo, por la diferencia entre el costo de imprimir un billete de 100 dólares y el poder de compra de ese billete. En la medida en que, a causa de esa operación, el valor del billete no se deteriore, el gobierno puede obtener una ganancia vía emisión. Esto se refuerza por el hecho de que el valor del dinero está determinado por una relación simbólica compleja con las reservas que actúan como respaldo. Por ejemplo, la desvalorización del billete puede tardar en producirse, y en ese lapso el gobierno obtener ganancias por la emisión. Aclaremos, con respecto a la emisión, que esta no se reduce a la creación de billetes. Por el contrario, la mayor emisión se produce con la creación y transferencia de manera electrónica de fondos que se acreditan en las cuentas que tienen los bancos en el banco central.

En segundo término, pueden existir diversas formas de monetizar el déficit fiscal. Por ejemplo, en Argentina el BCRA financia al Tesoro mediante los “Adelantos transitorios”, que figuran como activos en el balance del Central. En principio el Tesoro debería rescatar estos Adelantos, pero en la realidad es difícil que ocurra. Otra forma de financiar al gobierno en los últimos años ha sido mediante las “Letras intransferibles” que el Tesoro entregó al BCRA a cambio de los dólares con que el gobierno de Kirchner canceló, en 2006, la deuda de 10.000 millones de dólares con el FMI. Luego se canceló más deuda por esta vía. Las Letras eran a 10 años, con interés casi cero, y no cotizaban en el mercado. Cuando vencieron, el gobierno entregó al BCRA nuevas emisiones de bonos. Los Adelantos Transitorios y las Letras intransferibles han deteriorado significativamente el balance del BCRA, ya que se los considera activos de poco, o casi nulo, valor. Por eso han contribuido, y contribuyen, a la pérdida de valor del peso.

En EEUU el proceso de monetización es un poco distinto. Es que la FED no puede prestar directamente al Tesoro, y por eso compra los títulos del Tesoro en el mercado abierto. Así, el Tesoro recibe los fondos que toma a préstamo de los inversores privados el día de su emisión, y luego, cuando los bancos, corredores y otros inversores revenden los títulos a la Reserva Federal, esta emite dinero a cambio. Se trata de financiamiento monetario del déficit –después de todo, los bancos y corredores que han revendido a la FED los títulos ahora pueden adquirir más títulos del Tesoro- pero que no necesariamente implica la desvalorización de los títulos adquiridos cuando pasan a formar parte del activo de la FED. Por otra parte, la FED devuelve al Tesoro los pagos de intereses sobre sus tenencias de los títulos. Por lo tanto, cuando la FED aumenta sus tenencias de títulos, la FED realiza una reducción de sus gastos por la deuda (sobre el aspecto “técnico” de la operatoria nos basamos en Thornton, 1984; Neumann, 1992; Haslag, 1998).

En tercer lugar, la FED no controla la masa monetaria (la receta estrella en política monetaria del monetarismo), sino la tasa de interés. Lo hace a través de las operaciones de mercado abierto, comprando títulos (sube su precio, baja la tasa de interés) o vendiéndolos (proceso inverso). Las variaciones de la tasa de interés, por lo tanto, también afectan al balance de la Reserva. Además, en lo que atañe a las cantidades, las operaciones de la FED modifican directamente a la base monetaria (dinero en manos del público y reservas de las entidades financieras en la FED); la variación de la masa monetaria dependerá del comportamiento del multiplicador.

Déficit, endeudamiento y perspectiva del dólar e inflación

La monetización del déficit fiscal vía compra de títulos del Tesoro no lleva a un deterioro del balance de la FED del grado que se registra en Argentina. Es que los títulos del Tesoro de EEUU son considerados reservas de valor, cotizan en el mercado y, por ahora, están libres de riesgo de default. Los activos que respaldan la emisión monetaria en Argentina (Letras Intransferibles y Adelantos Transitorios), cambio, están más cerca de lo que comúnmente se conoce como “pagadiós”.

Sin embargo, esto no debe ocultar la posición estructuralmente frágil del sistema estadounidense. En 2020 el déficit fiscal fue de 3,1 billones de dólares. Dado que se financia tomando deuda –esto es, se toma deuda para pagar deuda- la situación en el largo plazo es difícil de sostener. En octubre de 2021 la deuda llega a 28,4 billones. Es el 125% del producto nacional bruto. El 32% está en manos de extranjeros, China y Japón en primer lugar. Aunque, por otro lado, el 40% es tenido por agencias del gobierno de EEUU (Seguridad Social en primer lugar) y gobiernos estaduales y municipales.

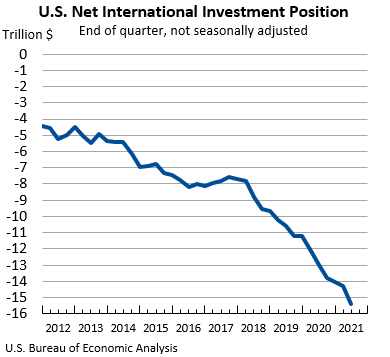

Sin embargo, y tanto o más grave, EEUU necesita financiar, con entrada de capitales, un déficit de cuenta corriente que ronda los 3,3 puntos del PBI (en el segundo trimestre de 2021 fue de 190.000 millones de dólares). Dado que este déficit se mantiene en elevados niveles desde los 1980, la posición inversora neta internacional de EEUU no deja de deteriorarse:

Véase la diferencia entre activos y pasivos:

En el segundo trimestre de 2021, según el US BEA, la posición inversora fue negativa en 15,42 billones de dólares (activos por 34,2 billones y pasivos por 49,62 billones). O sea, EEUU es el mayor deudor del mundo. Una posibilidad es que en algún momento pague la deuda –nominada en dólares- con emisión de dólares. Lo cual tendría fuertes efectos inflacionarios, y perjudicaría a los acreedores. Es en este sentido que el gobierno de China se quejó por la política de inyecciones monetarias –Quantitative Easing- de EEUU. Se pondría en cuestión, además, el rol del dólar como moneda mundial (véase aquí).

Textos citados:

Cox, M. W. (1990), “Two Types of Paper: The Case for Federal Reserve Independence”, Federal Reserve Bank of Dallas, Annual Report 1990, pp. 8-18.

Dornbusch, R. (1993): La macroeconomía de una economía abierta, Barcelona, Bosch.

Haslag, J. H. (1998): “Seigniorage Revenue and Monetary Policy”, Federal Reserve Bank of Dallas, Economic Review, Third Quarter.

Neumann, M. J. M. (1992): “Seigniorage in the United States: How Much Does the US Government Make from Money Production”, Federal Reserve Bank of St. Louis, Review vol. 74, N° 2.

Marx, K. (1980): Contribución a la crítica de la Economía Política, México, Siglo XXI.

Thornton, D. L. (1984). “Monetizing the Debt”, Federal Reserve Bank of St. Louis Review, December, 66, 30-43.

Para bajar el documento: https://docs.google.com/document/d/1BKWUazhZ4CJWHDGpJsqD2x1jj__yoXFi9ibUmCeKcX4/edit?usp=sharing

No hay comentarios:

Publicar un comentario