Lecciones de la crisis de las punto.com

Aunque todo se siente político ahora —una especie de caos político de fin de siglo— , hoy quiero hacer una breve pausa. En su lugar, quiero hablar sobre los mercados de activos y la Reserva Federal.

Podríamos decir que la economía estadounidense en 2025 era esquizoide. Por un lado, Donald Trump revirtió abruptamente 90 años de política comercial estadounidense, rompiendo todos nuestros acuerdos internacionales, y elevó los aranceles a niveles no vistos desde la década de 1930. Peor aún, los aranceles cambian constantemente de forma impredecible. Esta incertidumbre es claramente perjudicial para los negocios y está deprimiendo la economía. Por otro lado, simultáneamente se ha producido un enorme auge en la inversión relacionada con la IA, lo que está impulsando la economía.

Como muchos ya han señalado, el auge de la IA guarda un parecido inconfundible con el auge tecnológico de finales de los 90, un auge que resultó ser una enorme burbuja. El Nasdaq no recuperó su máximo del año 2000 hasta 2014. Existe un intenso debate sobre si la inversión en IA es también una burbuja, que yo resumiría como una pelea a empujones: "¡No lo es!" "¡Sí que lo es!" "¡No lo es!" "¡Sí que lo es!"

Aunque mi opinión personal es que la IA se encuentra en plena burbuja, no dedicaré la publicación de hoy a ese debate. En cambio, quiero hablar de un aspecto reciente del comportamiento del mercado que es muy llamativo y que tiene fuertes ecos de la burbuja tecnológica de hace una generación. En concreto, las acciones relacionadas con la IA, al igual que las tecnológicas de entonces, están reaccionando con mucha fuerza a las percepciones sobre la política de tipos de interés a corto plazo de la Reserva Federal.

Ahora como entonces, estas reacciones fuertes no tienen sentido.

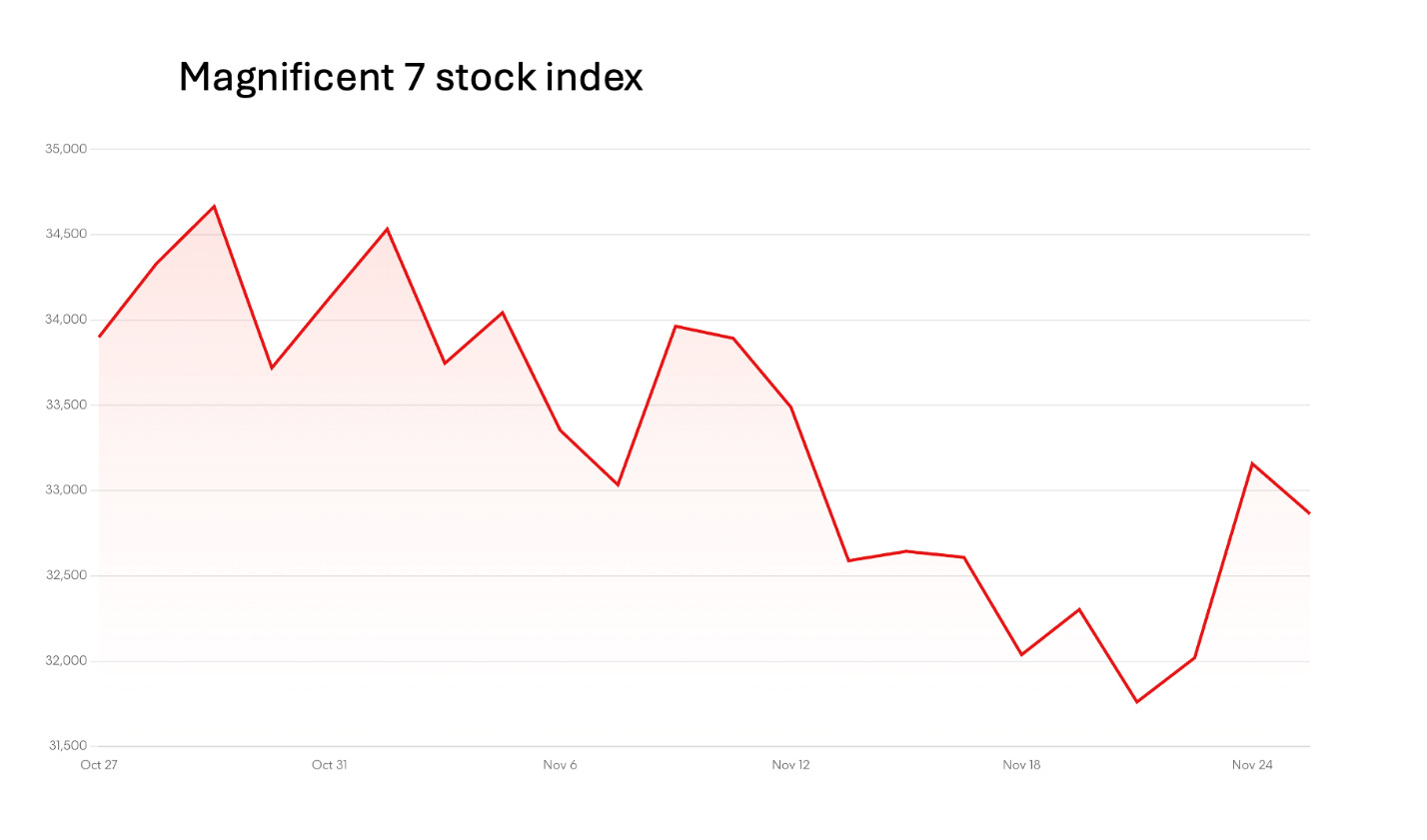

Para entender de qué hablo, consideren las fluctuaciones recientes en los precios de las acciones, estrechamente relacionadas con la IA. Este gráfico muestra la evolución del índice bursátil " Magnificent 7 " de Bloomberg durante el último mes:

Fuente: Bloomberg

Durante la mayor parte de ese mes, estas acciones cayeron, a medida que aumentaba la preocupación por la posibilidad de que la IA fuera una burbuja. Pero el lunes, el índice Mag7 se disparó, recuperando gran parte de las pérdidas. ¿Por qué? Las conversaciones de los analistas sobre las supuestas causas de las fluctuaciones del mercado bursátil siempre deben tomarse con cautela. Pero es evidente que este aumento fue impulsado por las declaraciones de los funcionarios de la Reserva Federal, que el mercado interpretó como una mayor probabilidad de un recorte en la tasa de los fondos federales el próximo mes.

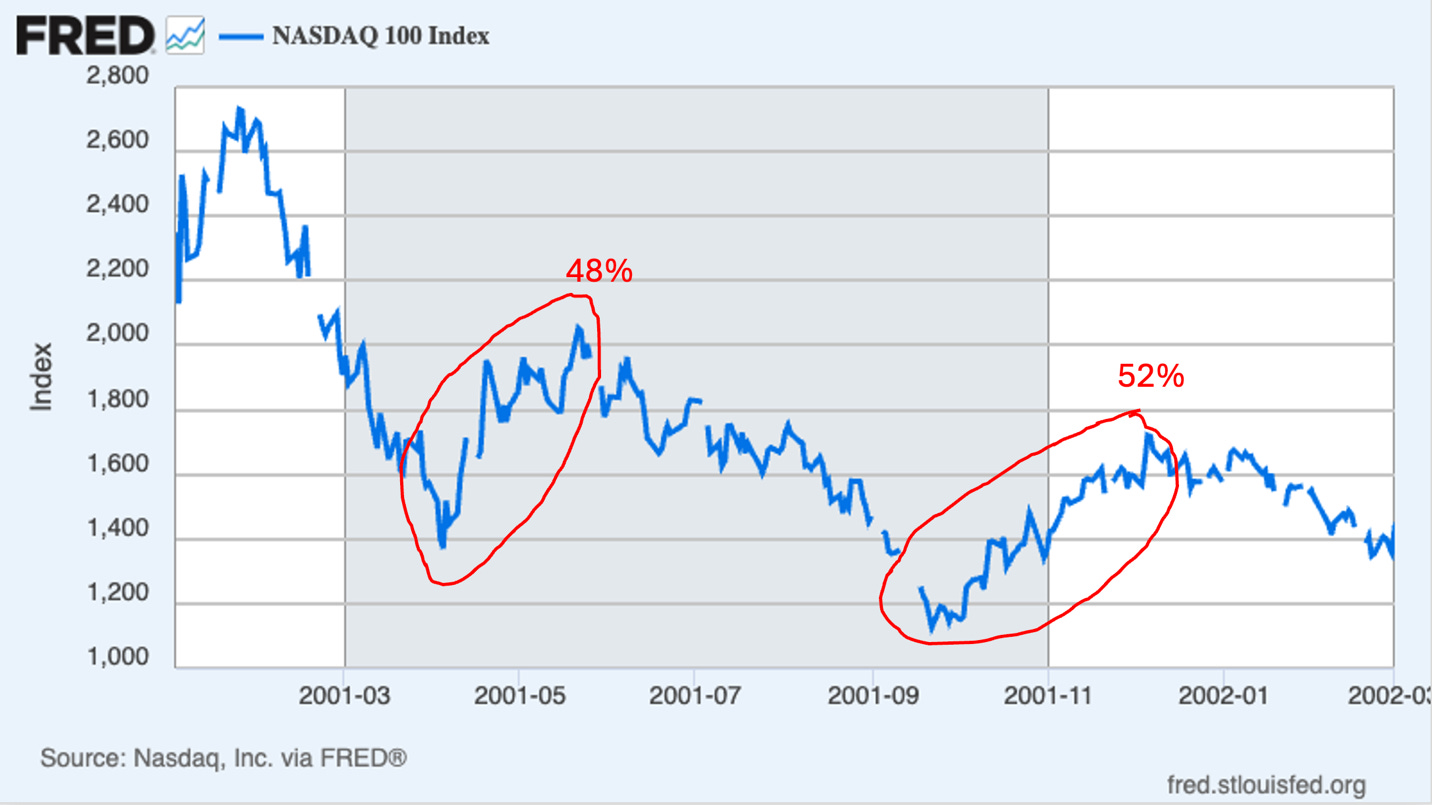

Algunos hemos visto esta película antes. Para quienes no, existe la opinión generalizada de que la deflación de la burbuja tecnológica de los 90 fue algo repentino: un momento de Wile E. Coyote en el que los inversores miraron hacia abajo, se dieron cuenta de que no había nada que respaldara esas altas valoraciones y el mercado se desplomó. Sin embargo, en realidad, fue un proceso largo y prolongado, salpicado de importantes rebotes de mercado. Aquí está el Nasdaq 100 durante el período relevante (la barra gris representa la recesión de 2001):

Comparadas con la impresionante magnitud de la caída definitiva de las acciones tecnológicas, las subidas temporales no parecen tan grandes. Pero en realidad fueron enormes en comparación con los movimientos bursátiles normales. Veamos un primer plano:

¿Qué impulsó estos brotes temporales de optimismo? En aquel entonces, la opinión general era que se debían a las reducciones de las tasas de interés de la Reserva Federal y a la perspectiva de nuevos recortes. De hecho, muchos observadores solían argumentar que el mercado bursátil se sustentaba en la " opción de venta de Greenspan ": No te preocupes por una crisis, el tío Alan vendrá al rescate.

Y después del aumento repentino de los precios de las acciones el lunes, está claro que la confianza en una "opción de venta de la Fed" ha tenido un modesto regreso .

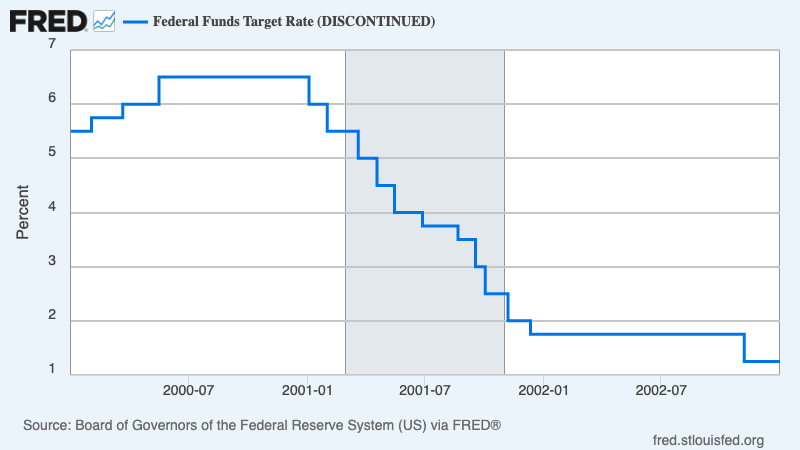

De hecho, el gráfico a continuación muestra los numerosos recortes de tasas a medida que estalló la burbuja tecnológica:

Pero si bien estos recortes de tasas crearon breves episodios de, digamos, exuberancia irracional, no hicieron nada para evitar que la burbuja tecnológica terminara desinflándose.

¿Por qué no pudo Greenspan rescatar las acciones tecnológicas? Para responder a esa pregunta, piense en por qué las tasas de interés son importantes para los precios de los activos: las tasas de interés más bajas reducen la tasa a la que los inversores descuentan los rendimientos futuros esperados. Un dólar que se le entregue dentro de X años tiene un "valor presente" (es decir, un valor actual más alto) si las tasas de interés son del 1 por ciento que si son del 6 por ciento. Cuánto más alto depende de X, el número de años hasta que lo reciba. Por ejemplo, una casa puede durar generaciones y ofrece valor a su propietario en forma de un lugar para vivir a lo largo de los años. Ese flujo de consumo de vivienda a lo largo de los años vale más (tiene un valor presente más alto) cuando la tasa de interés es del 1 por ciento que cuando es del 6 por ciento. O, dicho de otro modo, si puede obtener un 6 por ciento de su dinero en un depósito bancario, puede que le convenga más alquilar que comprar. Es por eso que la demanda de viviendas se ve fuertemente afectada por las tasas hipotecarias.

Las tasas de interés importan mucho más para el valor de los activos que seguirán produciendo rendimientos dentro de 10 o 20 años que para el de los activos que sólo producirán rendimientos durante unos pocos años.

Es decir, el valor de los activos con una vida económica corta se ve mucho menos afectado por las tasas de interés. No es sorprendente que los economistas hayan tenido dificultades para encontrar evidencia del efecto de las tasas de interés en la inversión empresarial.

Además, las inversiones en tecnología digital suelen tener una vida media especialmente corta, precisamente porque el rápido progreso tecnológico vuelve rápidamente obsoletos los equipos y el software. ¿Qué valor tendrán los centros de datos actualmente en construcción dentro de 5 años? ¿Tendrán algún valor dentro de 10 años? Una respuesta realista a estas preguntas seguramente implica que la política de tipos de interés de la Reserva Federal debería tener poco o ningún impacto en las valoraciones de Mag 7 o en la sostenibilidad del auge tecnológico.

Sin embargo, como vimos el lunes, la política de la Reserva Federal y los rumores sobre su futura política pueden afectar en ocasiones los precios de las acciones de IA a corto plazo. Sin embargo, desde una perspectiva económica pura, estos movimientos son más el resultado de la psicología del mercado que de una evaluación objetiva de los rendimientos futuros.

A medida que surgen dudas sobre la IA, cada vez escucho más comentarios sobre que la Reserva Federal puede y debe salvar la industria. Pero la lección de la última gran burbuja tecnológica es que no puede. De hecho, dudo de que la Reserva Federal pueda evitar una recesión más amplia si el auge tecnológico colapsa, pero ese es un tema para una próxima publicación.

Por ahora, mi punto es que si les preocupa una burbuja de IA, no esperen que Jerome Powell o su sucesor designado por Trump —los rumores no son alentadores— vengan al rescate. No pueden.

CODA MUSICAL

No hay comentarios:

Publicar un comentario