22/08/2020

¿La inflación aumentará una vez que se hayan relajado los confinamientos de la pandemia? La teoría económica dominante no tiene ni idea. Para empezar, la tasa de inflación de los precios de los bienes y servicios en las principales economías capitalistas viene cayendo como tendencia desde los años ochenta. Y esto a pesar de los intentos de los bancos centrales de impulsar la oferta monetaria con el fin de estimular la demanda y alcanzar un determinado objetivo de inflación.

De hecho, justo antes de que estallara la pandemia de COVID, las tasas de inflación estaban muy por debajo de la tasa objetivo (generalmente alrededor del 2% anual) que pretendían los bancos centrales. La política monetaria no era capaz de alentar una tasa de inflación moderada; en cambio, el dinero / crédito fluía hacia los activos financieros y la propiedad inmobiliaria, lo que elevó los precios de esos activos a nuevos máximos históricos.

Pero, ¿por qué nos importa cuál es la tasa de inflación? Los trabajadores y sus familias no quieren que los precios en las tiendas o de los servicios públicos y de otros servicios aumenten más rápido que sus salarios e ingresos. Por otro lado, las empresas no quieren que los precios se derrumben, porque las ganancias se reducen y los empleadores se ven obligados a detener la producción o ir a la quiebra. De modo que la sabiduría convencional actual es que la inflación moderada es buena para la producción capitalista; frente a la hiperinflación o la deflación.

Durante los cierres por la pandemia, la inflación de los precios en la mayoría de los bienes y servicios (no todos) se desaceleró o incluso disminuyó, ya que las personas fueron confinadas, quedaron en paro de producción o perdieron sus trabajos. Por lo tanto, se redujeron los gastos, especialmente en viajes, entretenimiento y otros artículos "discrecionales". Es posible que la oferta se haya desplomado de una forma sin precedentes, pero también lo hizo la demanda.

Pero, ¿qué pasará si la actividad económica revive? ¿Se impondrá la deflación cuando las empresas quiebren o surgirá la hiperinflación debido a la enorme cantidad de demanda 'reprimida' respaldada por crédito de los bancos centrales que no puede ser satisfecha por la oferta?

Como digo, la teoría económica dominante no tiene ni idea. Como escribió Wolfgang Munchau en el FT: “los banqueros centrales no comprenden realmente cómo funciona la inflación. Hay muchas teorías y enfoques, teóricos y estadísticos, pero ninguno ha sido capaz de explicar de manera persistente lo que está sucediendo en el mundo real. En el caso del BCE, esa falta de comprensión se refleja sobre todo en el fracaso casi cómico de sus previsiones de inflación. El pronóstico erró debido a la falsa creencia de que la inflación eventualmente volvería a la meta del 2%. Un generador de números aleatorios, un mono con un tablero de dardos o incluso un horóscopo habrían superado al BCE en su capacidad de predicción".

Munchau continua: “El problema no es que alguien se equivocase de pronóstico. Todos lo hacemos, todo el tiempo. Lo preocupante es que estos pronósticos revelan una falta básica de comprensión del proceso de inflación subyacente. Existe alguna evidencia reciente de que la globalización puede haber cambiado el proceso de inflación. Incluso si es cierto, esto tampoco es necesariamente una observación útil. No sabemos exactamente en qué tipo de período estamos entrando".

La razón por la que la economía dominante fracasa es porque sus dos teorías principales para explicar la inflación en las economías capitalistas han resultado insuficientes. La primera de ellas comienza la demanda en la ecuación de precios. La demanda es proporcionada por el dinero en nuestros bolsillos o en nuestras cuentas bancarias (ya sean hogares o empresas). Así, tenemos la teoría monetarista de la inflación basada en la teoría cuantitativa del dinero.

La teoría tiene una fórmula simple: MV = PT, donde M = la cantidad de dinero en la economía; V = la tasa de circulación de ese dinero a través de la economía, su velocidad, P = precios de bienes y servicios y T = el número de transacciones en el mercado.

El argumento es, según su exponente moderno más famoso, Milton Friedman, que "la inflación es siempre y en todas partes un fenómeno monetario" (Milton Friedman, Inflation Causes and Consequences, Asian Publishing House, 1963). Dejando de lado V y T por un momento, si la cantidad de dinero aumenta, los precios subirán y viceversa. O, si lo desea, si la cantidad de dinero aumenta más rápido que la producción de bienes y servicios (PIB nominal), entonces habrá inflación.

Lo primero que se puede decir en contra de esta teoría simple es que la fórmula también incluye V y T y si la velocidad del dinero cayera bruscamente y las transacciones cayeran drásticamente, eso podría contrarrestar cualquier aumento en la oferta monetaria. Y eso es de hecho lo que sucede cuando las economías se desaceleran bruscamente, especialmente en las recesiones. Por tanto, el ritmo de las transacciones económicas puede actuar para ralentizar o revertir un aumento de la oferta monetaria. Y eso está sucediendo ahora. En 2020, el crecimiento de la oferta monetaria se disparó a más del 25% interanual, pero la inflación en la mayoría de los países se mantiene muy por debajo del 2% anual.

La velocidad del dinero se ha desacelerado drásticamente desde el final de la Gran Recesión y ahora se ha hundido durante la pandemia.

Además, la evidencia histórica está en contra de la teoría de que la inflación es impulsada por la cantidad de dinero. Para empezar, el análisis empírico de Friedman y Schwarz sobre la oferta monetaria y el crecimiento del PIB real en la Gran Depresión de la década de 1930 estuvo plagado de errores y supuestos "heroicos".

Y si miramos la inflación de los precios al consumidor durante los últimos 30 años (estoy usando datos de EEUU, pero también se aplica a las otras economías importantes), la tasa ha tendido a la baja y, sin embargo, el crecimiento de la oferta monetaria se ha mantenido estable o en aumento. Entre 1993 y 2019, la oferta monetaria M2 aumentó a una tasa promedio de 6.7% anual, pero la inflación del IPC aumentó solo 2.3%. Y desde la Gran Recesión de 2008, el crecimiento de la oferta monetaria se aceleró hasta el 9,6% anual, ya que los bancos centrales aplicaron la "flexibilización cuantitativa", pero la inflación del IPC se desaceleró hasta el 1,8% anual.

La otra teoría dominante es la de los keynesianos. Viene del lado de la oferta de la ecuación de precios. La inflación de precios proviene del aumento de los precios de las materias primas y del aumento de los salarios. Mientras haya "holgura" en la economía (falta de demanda), se puede poner a trabajar a más desempleados y se puede utilizar la capacidad no utilizada en las fábricas y las existencias y la inflación no aumentará. Pero si hay pleno empleo, la oferta no puede aumentar pero los trabajadores pueden aumentar los salarios, lo que obliga a las empresas a subir los precios en una espiral de precios y salarios. Por tanto, existe una compensación entre el nivel de desempleo y los precios. Esta compensación se puede caracterizar en una curva gráfica, que lleva el nombre de AW Phillips.

Desafortunadamente, la evidencia histórica es contraria a la curva de Phillips como explicación del nivel de inflación. En la década de 1970, la inflación de precios alcanzó máximos en la posguerra, pero el crecimiento económico se desaceleró y el desempleo aumentó. La mayoría de las principales economías experimentaron "estagflación". Y desde el final de la Gran Recesión, las tasas de desempleo en las principales economías han caído a mínimos en la posguerra, pero la inflación también se ha reducido a mínimos. La curva de Phillips se ha aplanado hasta desaparecer (ver la 'curva' de puntos marrones en el gráfico de desempleo contra inflación en las economías avanzadas a continuación).

Así que la teoría económica dominante está 'desconcertada'. De hecho, el miembro de la junta del BCE Benoit Coeure comentó recientemente: “La teoría economica está luchando con la teoría de la inflación. Los agregados monetarios y el monetarismo han sido abandonado y con razón. Las explicaciones de holgura doméstica (la curva de Phillips) han sido atacadas pero todavía sobreviven mal que bien”. Y aunque " hay toneladas de artículos econométricos que intentan enterrar o defender un coeficiente de pendiente significativo en regresiones complejas de forma reducida que pronostican la inflación (también llamadas Curvas de Phillips para aumentar la confusión) o en curvas Phillips incrustadas en modelos. Los resultados econométricos siempre son insuficientes”, Coeure concluye que: “Cualquiera puede sentirse perdido en esta ambigüedad de la econometría”. Y Janet Yellen, ex presidenta de la Reserva Federal de EEUU comentó: “Nuestro marco para comprender la dinámica de la inflación podría estar 'mal definido' de manera fundamental”.

La respuesta de la teoría económica dominante a si la inflación regresará cuando las economías levanten los cierres y emprendan algún tipo de recuperación económica es: "no lo sabemos, pero tal vez suceda en algún momento". ¿Puede la economía política marxista ofrecer una teoría de la inflación alternativa y más eficaz?

Una teoría marxista de la inflación

En la primera parte he explicado por qué las principales teorías de la inflación han demostrado ser erróneas empíricamente; dejando a la teoría economica dominante en la confusión sobre qué es lo que impulsa la inflación de los precios de los bienes y servicios. Ahora quiero argumentar que las teorías dominantes de la inflación fallan porque no se basan en la ley del valor que opera en el modo de producción capitalista. Tanto la teoría monetarista como la keynesiana fracasan debido a esto.

Marx criticó estas dos teorías dominantes. Marx se opuso a la teoría cuantitativa del dinero por dos razones: 1) el dinero es endógeno, creado por bancos, etc., no por el estado; 2) en general, el dinero representa valor en la producción de mercancías y no es independiente de él.

Así que volviendo a la ecuación de la teoría cuantitativa del dinero, MV = PT (ver más arriba), para Marx la dirección causal básica es de PT a MV, no al revés (es decir, de precios a dinero, no dinero a precios). El dinero es endógeno a la producción capitalista y los precios de producción se forman a partir de la creación de valor, no de la creación de dinero. La oferta monetaria generalmente seguirá los cambios de precios, por lo que los intentos deliberados de alterar la oferta monetaria no determinarán la inflación de precios.

Marx también rechazó las teorías de presión de los costes porque los aumentos salariales no provocan aumentos de precios. Como lo expresó Marx en Valor, precio y beneficio, cuando debatió con el sindicalista Weston, quien argumentó que los aumentos salariales causarían inflación: “la lucha por un aumento salarial sigue solo la pista de los cambios previos, que es la consecuencia necesaria de cambios previos en la cantidad de producción, la capacidad productiva del trabajo, el valor del trabajo, el valor del dinero, la cantidad o la intensidad del trabajo extraído, las fluctuaciones de los precios de mercado, que dependen de las fluctuaciones de la oferta y la demanda, y con las diferentes fases del ciclo industrial; en una palabra, como reacciones del trabajo contra la acción previa del capital (énfasis mío)".

“Al tratar la lucha por un aumento de los salarios independientemente de todas estas circunstancias, al mirar solo el cambio de los salarios y pasar por alto todos los demás cambios de los que emanan, se parte de una premisa falsa para llegar a conclusiones falsas”. En términos generales, argumentó Marx , "un aumento general en la tasa de los salarios daría como resultado una caída de la tasa general de ganancia, pero no afectaría los precios de las mercancías".

Marx nunca desarrolló una teoría integral de la inflación, pero ¿podemos desarrollar una basada en la teoría del valor de Marx? El economista marxista italiano Guglielmo Carchedi lo ha hecho. Su trabajo se publicará íntegramente a finales de este año. Pero resumamos sus principales argumentos.

La producción capitalista se esfuerza continuamente por aumentar la productividad del trabajo, es decir, producir más unidades por trabajador. Pero esto significa que el tiempo de trabajo por unidad disminuirá. Dado que solo el trabajo crea valor, mientras que existe una tendencia general a que aumente la oferta de unidades de bienes y servicios, también existe una tendencia general a que el valor de las mercancías disminuya a largo plazo. Esto se debe a que la acumulación capitalista es un proceso que ahorra trabajo, por lo que el valor de las mercancías caerá junto con un aumento en la productividad del trabajo. Los valores de uso se producen en cantidades mayores que el valor contenido en ellos. Por tanto, si los precios de producción dependen del valor, existe una tendencia inherente a que los precios de los productos básicos bajen y no suban, ya que el valor total caerá en relación con la producción total con el tiempo.

La demanda de productos básicos depende del nuevo valor creado en la producción. El nuevo valor domina la demanda o el poder adquisitivo sobre la oferta de productos básicos. La lucha de clases divide el nuevo valor en salarios y ganancias. Los salarios compran bienes de consumo y las ganancias compran bienes de capital o de inversión.

Pero el nuevo valor tenderá a disminuir: primero, porque el valor total disminuye en relación con la oferta de productos básicos ...

Fuente: cálculos del autor a partir de datos del PIB de la NIPA

… Y segundo por la creciente composición orgánica del capital (c / v). La acumulación capitalista ahorra mano de obra, por lo que el valor de la maquinaria, la planta y las materias primas, etc. (c) tenderá a aumentar en relación con el valor de la fuerza de trabajo (v). Como el precio de producción en términos de valor se compone de capital constante (c) y nuevo valor (v + s), un c / v creciente tenderá a reducir la participación del nuevo valor en el precio de producción.

Fuente: cálculos del autor.

El valor total disminuirá en relación con la producción de valor de uso y el nuevo valor disminuirá en relación con el valor total. Por tanto, existe una presión deflacionaria o desinflacionaria subyacente sobre los precios de las materias primas a largo plazo.

Pero existen factores que contrarrestan, que pueden ejercer una presión alcista sobre los precios a largo plazo; en particular, la intervención de las autoridades monetarias con sus intentos de controlar la oferta de dinero.

La teoría de la inflación de Carchedi es que existe una tasa de inflación del valor (VRI), que combina el impacto de los cambios en el poder adquisitivo de los salarios y las ganancias (nuevo valor) y la oferta monetaria, medidos como depósitos en efectivo en los bancos (M2). El primer factor es el determinante y tenderá a hacer bajar la inflación de precios, mientras que el segundo es el factor que contrarrestará y que tenderá a empujar la inflación hacia arriba, pero sin un efecto permanente.

La tasa de inflación del valor (VRI) = % de cambio en salarios y ganancias (CPP) + % de cambio en la oferta monetaria (M2). Usando datos de EEUU desde 1960, encontramos que la VRI cae a largo plazo. Esto se debe a que el poder adquisitivo combinado (CPP) de los salarios y las ganancias crece más lentamente y cualquier cambio en la oferta monetaria (M2) ha sido insuficiente para detener la desaceleración del VRI.

Fuente: cálculos del autor.

Pero, ¿existe una correlación estrecha entre la VRI y la inflación de precios de consumo? Si. Entre 1960 y 1979, la VRI subió y también la inflación del IPC de Estados Unidos; entre 1980 y 2019, la VRI se desaceleró y también lo hizo la inflación del IPC.

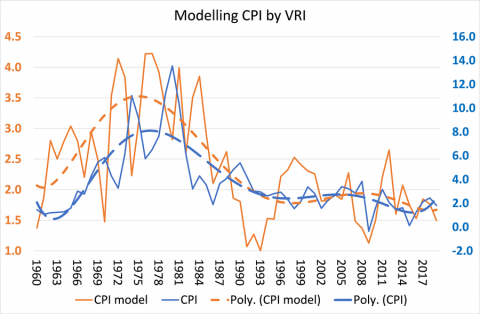

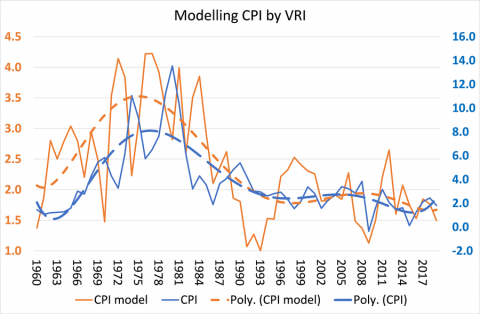

De hecho, si modelamos los pronósticos de la VRI para cada año en relación con la inflación real del IPC, existe una correlación cercana a largo plazo. En el gráfico siguiente, el pronóstico del modelo de inflación VRI para la inflación de precios al consumidor de EEUU (líneas naranjas) se ajusta bastante bien a la inflación real del IPC (líneas azules). Ofrece un resultado mucho más certero que los pronósticos monetaristas o la curva de Phillips, especialmente desde principios de la década de 1990, el período de la llamada desinflación que ha desconcertado a monetaristas y keynesianos.

La teoría de la inflación del valor explica así la desaceleración de la inflación anual de los precios de consumo desde la década de los ochenta, a diferencia de las teorías dominantes, que no son capaces de hacerlo. A pesar de que los bancos centrales inyectaron más dinero en la economía y el crecimiento de la oferta monetaria M2 se aceleró, especialmente a partir de la década de 1990 y después de la Gran Recesión, debido a que el nuevo crecimiento del valor siguió desacelerándose, la desaceleración del poder adquisitivo combinado del crecimiento de los salarios y las ganancias continuó reduciendo la inflación.

¿Podemos pronosticar hacia dónde se dirige la inflación en el COVID y después? Si la teoría de Carchedi es correcta, el regreso de la inflación después del COVID depende de sus pronósticos sobre el nuevo valor y el crecimiento del dinero M2 y, por lo tanto, del pronóstico sobre la tasa de inflación del valor. Cuando lea esto, Carchedi se quejará de que la teoría de la inflación del valor es a largo plazo y no se puede utilizar para pronosticar la inflación en unos pocos años o menos. Sin embargo, intentémoslo.

Este año, 2020, ha experimentado un gran aumento en la oferta monetaria M2, un 25% interanual hasta ahora. Pero podemos esperar una caída en las ganancias de alrededor del 25% y en los salarios de alrededor del 20%, así que una gran caída en el poder adquisitivo combinado del nuevo valor. El modelo VRI se traduce en una inflación de los precios al consumidor de Estados Unidos este año de alrededor de 0.5-1.0%, una tasa anual no vista desde las profundidades de la Gran Recesión.

Actualmente, la inflación anual del IPC de EEUU de de un 1.0% en julio después de caer a 0.7% en junio. Si asumimos que en cada uno de los dos próximos años, 2021 y 2022, la masa salarial nominal aumenta un 5% y las ganancias aumentan un 10% y un 15% respectivamente, mientras que el crecimiento del dinero M2 se desacelera al 10% anual, entonces el modelo VRI pronostica una inflación anual del IPC de EEUU del 3,0-3,5% durante los próximos dos años, no deflación como algunos esperan.

Por supuesto, ese resultado depende de los supuestos. Más importante aún, lo que muestra la teoría de la inflación del valor es que las teorías dominantes de la inflación fracasan debido a su ignorancia de la teoría del valor. Una vez que se analizan los cambios en el valor, no en el dinero o el empleo, podemos comprender la trayectoria de la inflación en la producción capitalista.

Esta nota de ninguna manera cubre todos los puntos y argumentos de la teoría de la inflación del valor. Se desarrollarán en detalle en un próximo artículo académico y como parte del libro conjunto, Through the Prism of Value, que Carchedi y yo publicaremos el próximo año.

es un reconocido economista marxista británico, que ha trabajado 30 años en la City londinense como analista económico y publica el blog The Next Recession.

Fuente:

https://thenextrecession.wordpress.com/2020/08/17/covid-and-inflation/

Traducción:

G. Buster