"La edificación de la nueva sociedad en el orden económico es también un trayecto hacia lo ignoto". RCR

Por Michael Roberts

En la primera parte de mi cobertura de la conferencia anual del IIPPE de este año , esbocé la discusión de una sola sesión en la que participé sobre si el dominio del imperialismo estadounidense durará. Pero, por supuesto, hubo muchas otras sesiones sobre diferentes temas en el IIPPE. En esta segunda parte, destacaré algunas sesiones/artículos que me parecieron interesantes y donde pude obtener las presentaciones de los autores.

Empecemos por China. Antes de la conferencia propiamente dicha, el Grupo de Trabajo de China dentro del IIPPE organizó una serie especial de sesiones sobre China. El profesor Dic Lo de SOAS Londres reflexionó sobre cómo China hizo frente a la pandemia de COVID y qué lecciones se podrían extraer de ello .

Elias Jabbour, ahora asesor especial de la ex presidenta de Brasil, Dilma Roussef, ahora directora del Nuevo Banco de Desarrollo en Beijing, discutió las posibilidades de una mayor integración comercial y de inversiones entre Brasil y China .

Y Salam Alshareef, de la Universidad de Grenoble, analizó si la iniciativa china de la Franja y la Ruta para financiar y construir proyectos en países de todo el mundo ha tenido éxito ; si aumentó las alternativas a las fuentes de financiación occidentales tradicionales como el Banco Mundial; y si representó un cambio en el equilibrio de poder global de Estados Unidos a los "estados contendientes". El Grupo de Trabajo de China ha publicado una serie de videos en YouTube sobre estas sesiones, así que dejaré comentarios sobre estas presentaciones por ahora.

En la conferencia principal del IIPPE hubo otras presentaciones sobre China. Destacaré sólo dos. El primero fue nuevamente del profesor Dic Lo, titulado La economía política de la “nueva normalidad” de China. Se trataba de una pregunta clave que se plantea en los medios de comunicación occidentales: ¿es la reciente desaceleración económica de China permanente o, peor aún, es una señal de la inminente desaparición de China? El profesor Lo considera si la desaceleración se debe a una falta de demanda interna, como afirman muchos expertos keynesianos en China como Michael Pettis, o se debe a la caída de la rentabilidad del capital en China, como podrían sugerir los marxistas. Lo tiende a defender esta última como la causa principal (de hecho, encuentro lo mismo en mi propio estudio sobre esto; consulte el libro Capitalismo en el siglo XXI )., págs. 213-14).

Pero Lo señala que la rentabilidad del sector industrial sigue siendo alta; lo que ha retrocedido es la rentabilidad de sectores improductivos como el inmobiliario y el mercado de valores, y sabemos que China se enfrenta a una crisis inmobiliaria. Además, la rentabilidad ha caído debido a una creciente participación de los salarios en el valor agregado (a diferencia de Occidente) y a un aumento en la composición orgánica del capital, siguiendo la teoría marxista.

Para mí, el artículo de Lo plantea la principal contradicción en la extraña economía híbrida de China. Si la rentabilidad del capital cae, eso reduce la inversión y el crecimiento de la productividad en el sector capitalista. Para mí, eso aumenta la necesidad de que China expanda su sector estatal para que la economía no dependa tanto de la rentabilidad, particularmente en tecnología, educación y vivienda.

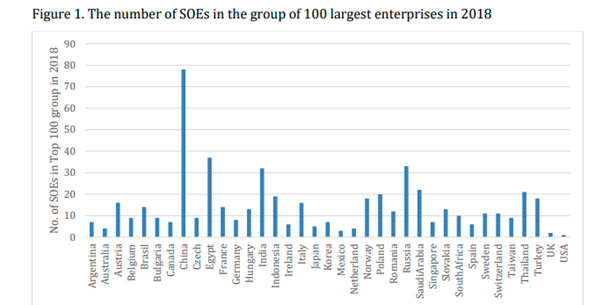

En otra sesión, Grzegorz Kwiatkowski y David Luebeck, de la Escuela de Economía de Berlín, analizaron el grado de control estatal sobre las empresas en China. De las 100 empresas chinas más grandes, hay 78 empresas de propiedad estatal. El predominio de las empresas estatales en la economía china es mucho mayor que en la mayoría de los demás países, lo que refleja el papel único que desempeñan en el sistema económico de China.

Nuevamente, esto es algo que he esbozado en mi propio trabajo (ver Capitalismo en el siglo XXI p214 ). Utilizando los datos del FMI sobre el tamaño del sector público de todos los países, descubrí que, en 2017, China tenía una relación inversión pública/PIB más del triple que cualquier otra economía comparable, y las demás promediaban alrededor del 3% del PIB. China tenía una relación entre capital público y PIB un 30% mayor que la de Japón y cerca de tres veces mayor que la de los demás. Y China tenía una proporción de capital público/privado casi el doble que la de India y Japón y tres veces mayor que la del Reino Unido y Estados Unidos. Pero el sector privado había ido creciendo en China hasta 2017, lo que, en mi opinión, de continuar, sería un riesgo para la economía estatal de China (de hecho, como lo demuestra la reciente crisis inmobiliaria).

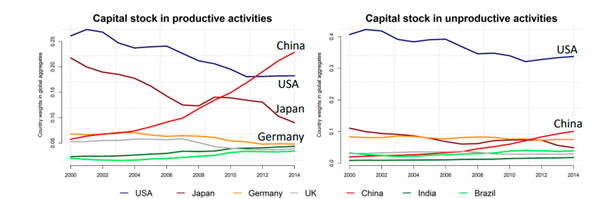

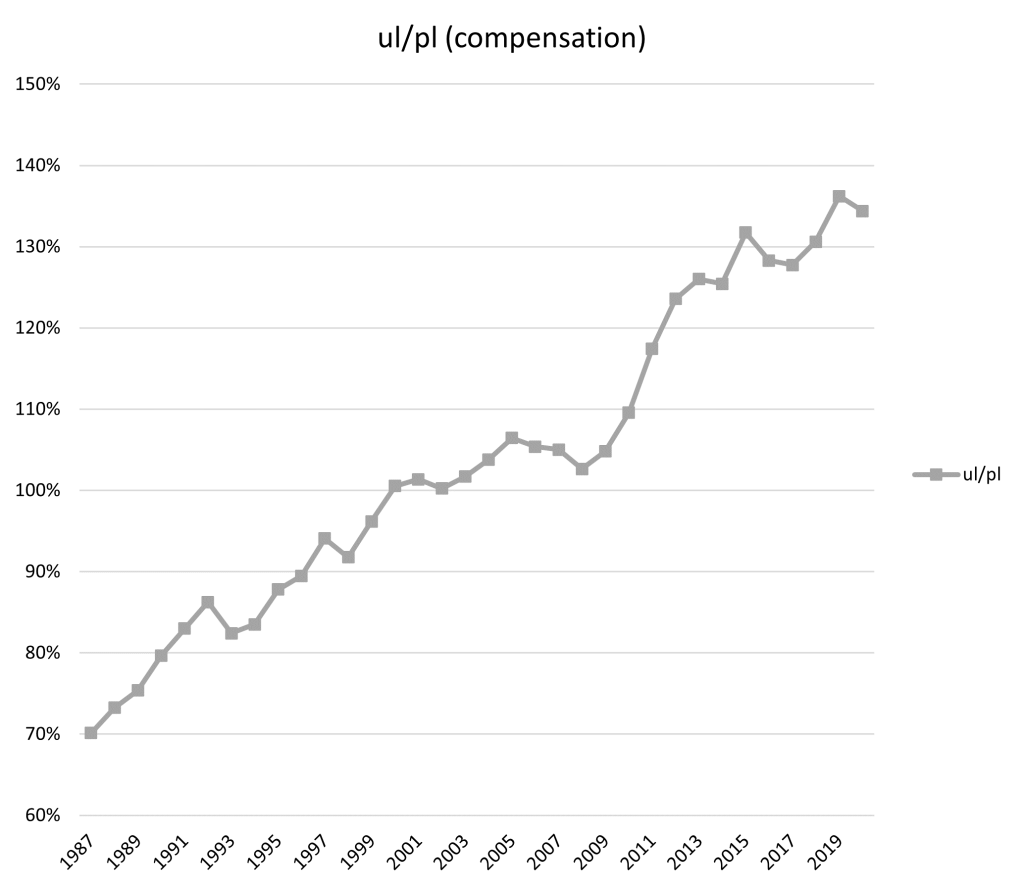

Se puede ver que a menudo vuelvo a considerar los movimientos en la rentabilidad del capital como un indicador clave de las tendencias de una economía, incluso en una como China, donde domina la inversión estatal. Hubo dos artículos en el IIPPE que respaldan la validez de la ley de rentabilidad de Marx y su relevancia para las crisis en las economías capitalistas. El primero es un análisis innovador realizado por Tomas Rotta de Goldsmiths, Londres y Rishi Kumar de la Universidad de Massachusetts, titulado ¿ Tenía razón Marx? Rotta y Kumar analizan la rentabilidad del capital en 43 países entre 2000 y 2014 utilizando la Base de Datos Mundial Insumo-Producto (WIOD) para sectores productivos e improductivos definidos.

Muestran la alta proporción de capital productivo en China en comparación con otros países y, a la inversa, la alta proporción de capital improductivo en Estados Unidos. Y compilan una tasa de ganancia mundial, que disminuyó durante el período, principalmente porque la composición orgánica del capital aumentó más rápido que el aumento de la tasa de plusvalía –como lo pronosticó la ley de Marx. Las tasas de ganancia disminuyeron a nivel global agregado, entre países y dentro de los países. Descubrieron que los países ricos tienen tasas de ganancia más bajas debido al aumento del stock de capital inmovilizado en actividades improductivas.

El problema con estos datos es que sólo cubren un corto período del siglo XXI y además se basan en tablas de insumo-producto que no son dinámicas sino instantáneas de categorías económicas. Pero aun así, su análisis da más apoyo a la ley de Marx. Y hay más por venir sobre esto por parte de los autores.

La cuestión de qué constituye trabajo y sectores productivos e improductivos en las economías capitalistas se debate continuamente entre los marxistas. Costas Passas, investigador principal del Centro de Planificación e Investigación Económica (KEPE), en Grecia, proporcionó una explicación clara en su presentación.

Según Adam Smith, el trabajo productivo produce ganancias y sólo produce mercancías tangibles. Para Marx, la primera parte de esta definición, la producción de una ganancia, es correcta, mientras que la segunda es incorrecta. “ Marx critica explícitamente a Smith por mezclar una definición de trabajo productivo basada en el (plusvalía) con una definición basada en los atributos físicos de la mercancía”. Los sirvientes son improductivos porque no son empleados por el capital, no porque no produzcan objetos externos. Y el trabajo que supervisa a los trabajadores es improductivo. Los sectores improductivos son aquellos que no producen nuevo valor sino que obtienen valor y plusvalía de nuevos sectores creadores de valor. El primero incluye finanzas, bienes raíces y gobierno. Como era de esperar, en las economías capitalistas avanzadas maduras, aumenta la proporción del valor que se destina a sectores improductivos. Passas encontró esto para Grecia.

El otro artículo sobre rentabilidad fue de Carlos Alberto y Duque García de AUM México sobre la Distribución de las tasas de ganancia en Colombia. Los autores ya han realizado un gran trabajo sobre las tasas de ganancia en Colombia. Su nuevo artículo estimó la distribución de las tasas de ganancia entre y dentro de las industrias en Colombia empleando datos a nivel de empresa. Es muy técnico, pero descubrieron que había una dispersión significativa en las tasas de beneficio a nivel de empresa, así como en las tasas de beneficio promedio entre industrias. Y alrededor del 15% de las empresas no lograron una tasa de beneficio superior al coste medio de la deuda; de hecho, eran empresas zombis.

Alberto y García señalan que la dispersión de las tasas de ganancia está en línea con la ley de Marx sobre la tendencia de las tasas de ganancia a igualarse debido a la competencia. Si se toma una instantánea de las tasas de ganancia en sectores y empresas y se encuentra un rango amplio, no se debe concluir que la tendencia de las tasas de ganancia a igualarse no se está produciendo, como han argumentado algunos marxistas (ver Farjoun y Machover ) . Como lo expresó Marx, la tendencia a la igualación de las tasas de ganancia promedio en todas las industrias es, en sí misma, un proceso dinámico, turbulento y estocástico en el que “ con el conjunto de la producción capitalista, siempre ocurre de una manera muy intrincada y aproximada, como una promedio de fluctuaciones perpetuas que nunca pueden fijarse firmemente, que la ley general prevalece como tendencia dominante” (Marx, 1991, p. 261)

A pesar de la creciente evidencia de que la ley de rentabilidad de Marx es válida tanto teórica como empíricamente y muy relevante para explicar las crisis regulares y recurrentes bajo el capitalismo, muchos todavía lo niegan. De hecho, la tesis poskeynesiana de las crisis financieras sigue prevaleciendo entre muchos. La "hipótesis de la financiarización" es que la causa de las crisis capitalistas modernas se encuentra en la "financiarización" de lo que solía ser el capitalismo industrial; y esto ha provocado una creciente desigualdad y crisis capitalistas, no una caída de la rentabilidad ni una mayor explotación en la inversión y la producción.

En el IIPPE tuvimos un artículo que puso en duda más esta opinión. Niall Reddy, de la Universidad de Witwatersrand, Johannesburgo, Sudáfrica, argumentó que la evidencia no demuestra que las empresas no financieras se dediquen cada vez más a la inversión financiera en lugar de la inversión productiva. Los aumentos en las tenencias de efectivo de dichas empresas se debieron más a las ventajas fiscales y a la necesidad de generar fondos para la investigación. " Ninguno de estos implica una sustitución de la inversión financiera por la inversión real, lo que pone en duda un mecanismo importante que se cree que conecta la financiarización con el estancamiento secular y la creciente desigualdad".

He escrito extensamente sobre la tesis de la financiarización . Pero la refutación más devastadora de la hipótesis de la financiarización (FH), tanto teórica como empíricamente, proviene de un nuevo artículo no presentado en el IIPPE, escrito por Stavros Mavroudeas y Turan Subasat.

Sobre la teoría, los autores dicen: “Las versiones marxistas de la FH en última instancia coinciden con los dominantes y los poskeynesianos en que el capital improductivo domina al capital productivo, y que el primero adquiere fuentes autónomas (a partir del plusvalor) de ganancias. . En consecuencia, convergen en gran medida con la teoría keynesiana de clases y consideran a los industriales y financieros como clases separadas. Para el análisis keynesiano, esto no es un problema ya que postula que diferentes factores afectan el ahorro y la inversión. Sin embargo, el marxismo concibe el interés como parte del plusvalor y las ganancias financieras dependen de la tasa general de ganancia; el marxismo no eleva el carácter distintivo del capital monetario y el capital productivo al punto de ser clases separadas. Finalmente, las corrientes marxistas de FH tienen una teoría de la crisis problemática. En lugar de una teoría general de la crisis capitalista, optan por una coyuntural… la FH finalmente adscribe una teoría keynesiana de la posibilidad de la crisis que tiene deficiencias bien conocidas. En conclusión, las variantes de FH no logran ofrecer una explicación realista del aumento de las actividades de capital ficticio durante el reciente período de débil rentabilidad y mayor sobreacumulación de capital. La teoría marxista “lo hace manteniendo de manera realista la primacía de la esfera de producción sobre la circulación y también la noción de que el interés es parte de la extracción de plusvalor”.

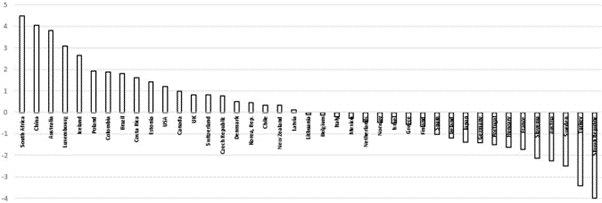

Y empíricamente: primero, la afirmación de que la mayoría de las empresas multinacionales más grandes son financieras no es cierta. En los últimos 30 años, la participación del sector financiero en el PIB ha disminuido en un 51,2% y la participación del sector financiero en los servicios disminuyó en un 65,9% de los países de nuestro estudio. "Aunque la rápida expansión del sector financiero observada en algunos países antes de la crisis de 2008 sugiere que el sector financiero puede haber desempeñado un papel importante en la desindustrialización, esta situación parece ser cíclica cuando se trata de un marco temporal más amplio".

Ranking de países según la participación del sector financiero en el valor agregado total (% en 2015)

En lugar de buscar crisis basadas en demasiada deuda, imprudencia financiera o inestabilidad financiera tipo Minsky , la ley de rentabilidad de Marx sigue siendo la explicación más convincente de las crisis.