Por Michael Roberts

La ley de Marx sobre la tendencia a la caída de la tasa de ganancia (LTRPF) sostiene que, con el tiempo, la rentabilidad del capital empleado disminuirá. Marx consideró que ésta era “la ley más importante de la economía política” porque planteaba una contradicción irreconciliable en el modo de producción capitalista entre la producción de cosas y servicios que la sociedad humana necesita y el beneficio para el capital –y generaría crisis regulares y recurrentes en el mundo. inversión y producción.

La ley de Marx ha sido atacada teóricamente por ser errónea, ilógica e indeterminada y ha sido rechazada por ser empíricamente refutada . Sin embargo, varios economistas marxistas han brindado una sólida defensa de la lógica de la ley. ( Carchedi y Roberts, Kliman , Murray Smith. ) Y el conjunto de pruebas empíricas que respaldan una caída a largo plazo de la tasa de ganancia sobre el capital acumulado ha aumentado a lo largo de los años.

Ahora Tomas Rotta de la Universidad Goldsmith de Londres y Rishabh Kumar de la Universidad de Massachusetts han hecho otra contribución importante a la evidencia empírica que respalda la ley de Marx sobre la tendencia a caer de la tasa de ganancia. En su artículo, ¿Tenía razón Marx? Desarrollo y explotación en 43 países, 2000-2014 , R&K concluye que la ley de Marx es correcta: la intensidad del capital aumenta más rápido que la tasa de explotación y, por lo tanto, la tasa de ganancia global disminuye.

Generan un nuevo conjunto de datos de panel de las variables marxistas clave de 2000 a 2014 utilizando la Base de datos mundial de insumos y productos (WIOD, por sus siglas en inglés) que cubre 56 industrias en 43 países en el período 2000-2014. "Hasta donde sabemos, el nuestro es el primer intento de producir un conjunto de datos global completo de variables marxistas".

R&K concluye que la tasa de ganancia promedio disminuyó a nivel mundial entre 2000 y 2014. Agregan que la tasa de ganancia sobre el capital total disminuyó a medida que el PIB per cápita de un país aumentó debido a la mayor proporción de capital improductivo en los países ricos. Dado que las actividades improductivas aumentan con el desarrollo económico, "nuestro hallazgo añade un segundo mecanismo a la predicción original de Marx sobre la caída de la tasa de ganancia".

La gran ventaja del estudio de R&K es que puede producir una tasa de beneficio basada en los sectores productivos de las economías. En la teoría marxista, son sólo estos sectores los que generan nuevo valor a partir de la inversión de capital y no sólo redistribuyen el valor ya creado. De modo que es la tasa de ganancia en estos sectores productivos la que mejor indica la salud y dirección de la economía capitalista; ya que la tasa de ganancia en los sectores no productivos (financiero, minorista, comercial e inmobiliario) depende en última instancia de la tasa de ganancia en los sectores productivos creadores de valor.

R&K señala que estimaciones anteriores de la tasa de ganancia a nivel global no podían hacer esta distinción ( Basu et al . (2022) https://thenextrecession.wordpress.com/2020/07/25/a-world-rate- de-beneficio-un-nuevo-enfoque/ ). Pero utilizando datos a nivel de industria de las Cuentas Socioeconómicas (SEA) de la Base de Datos Mundial de Insumo-Producto (WIOD) y datos a nivel de país de las Tablas Mundiales Extendidas de Penn (EPWT), R&K recalcula el valor agregado de cada industria usando el descomposición entre actividad productiva e improductiva. Encuentran que la tasa global de ganancia tanto del capital total como del privado alcanzó un máximo del 13,7% justo antes de la crisis financiera de 2008, luego se desplomó y continuó una disminución gradual hasta el 12,7% en 2014 (gráfico arriba a la izquierda). Esto fue acompañado por un aumento en la composición orgánica del capital (la relación entre activos fijos y materias primas y salarios del trabajo) – gráfico abajo a la izquierda, que aumentó más rápido que la tasa de plusvalía (beneficios sobre salarios) – gráfico arriba a la derecha – todo ello de acuerdo con la ley de rentabilidad de Marx. Y esta caída general fue impulsada por una caída en la tasa de ganancia en los sectores productivos (gráfico inferior derecho).

“El aumento del 12,4% en la tasa de plusvalía sugiere que la disminución de la tasa de ganancia global fue impulsada por un mayor aumento en la intensidad del capital. La relación capital-trabajo productivo aumentó un 25,8% (de 314% a 395%), mientras que la relación capital-trabajo total aumentó un 16,8% (de 763% a 892%) durante el período 2000-2014. Por lo tanto, la disminución de la tasa de ganancia mundial fue impulsada por el crecimiento más rápido del c/v global en comparación con el crecimiento del s/v, como esperaba Marx”.

Otra ventaja del conjunto de datos de R&K es que permite la descomposición de las variables marxistas para la tasa de ganancia dentro de los países y entre países. Encuentran que “en sólo 15 años, China aumentó rápidamente su peso en el valor agregado global del 5,3 al 19,3%. Al mismo tiempo, el peso de Estados Unidos en el valor agregado global cayó del 30,1 al 22,3 por ciento, y el peso de Japón se redujo del 16,3 al 6,7 por ciento en el mismo período. Aunque las cuotas son menores, en Alemania también se produce una rápida caída del 6,6% al 6,0%”.

China también se convirtió en el país con la mayor proporción del stock de capital mundial en la actividad productiva, aumentando rápidamente su peso del 6,0 al 23,6%. Esto se compara con una caída del peso de Estados Unidos del 24,8 al 17,4%, del Japón del 21,2 al 8,8% y de Alemania del 6,5 al 4,6%. No sorprende que Estados Unidos dominara la participación del ingreso mundial y del capital social en actividades improductivas, es decir, finanzas, bienes raíces y servicios gubernamentales. Estados Unidos y el Reino Unido son cada vez más “economías rentistas”, que viven del nuevo valor creado en China y otras importantes economías productivas.

Según R&K, siguiendo a Marx, las economías capitalistas avanzadas deberían exhibir tasas más altas de plusvalía, una mayor composición orgánica del capital y tasas de ganancia promedio más bajas. Y, sin embargo, descubrieron que la tasa de plusvalía es mayor en los países pobres. Su respuesta a esto es que el nivel de los salarios es mucho más alto en los países ricos en comparación con los salarios en los países pobres, un diferencial que es suficiente para hacer que la tasa de plusvalía sea más alta en estos últimos. “Los salarios por hora son un orden de magnitud más altos en los países ricos: mientras que la proporción de productividad laboral entre India y Estados Unidos es del 5%, la proporción de salarios es sólo del 2%. Por lo tanto, ser trabajador en la India implica salarios sustancialmente más bajos que ser trabajador en Francia o Alemania ”.

Esto es similar a la explicación que Carchedi y yo hicimos en nuestro artículo sobre el imperialismo moderno, donde también encontramos una mayor composición orgánica del capital en las economías imperialistas, pero también una mayor tasa de plusvalía en la periferia. (ver gráfico a continuación, arriba a la izquierda). Sin embargo, R&K considera que este resultado proporciona apoyo empírico a la tesis de la superexplotación de Ruy Mauro Marini y otros. Pero no creo que esto siga. 1111

Los salarios bajos no tienen el mismo significado que Marx le dio a la "superexplotación". Lo definió como cuando los niveles salariales están por debajo del valor de la fuerza de trabajo, que sería la cantidad de valor necesaria para reproducir la fuerza de trabajo. Como se argumenta extensamente en nuestro libro, El capitalismo en el siglo XXI , páginas 134-140, los niveles salariales promedio en los países pobres no tienen que estar por debajo de cualquier valor de la fuerza de trabajo para conducir a tasas más altas de plusvalía en esos países.

R&K descubre que los países más ricos tienen tasas de ganancia más bajas, lo que, según ellos, se debe al mayor stock de capital fijo invertido en actividades improductivas en los países ricos (gráfico inferior derecho). Esto se debe a que los datos muestran una mayor tasa de ganancia del capital productivo en los países ricos (gráfico inferior izquierdo).

Todos estos resultados son una valiosa contribución para respaldar la ley de rentabilidad de Marx. Pero el enfoque de R&K tiene limitaciones. Como señalan, la serie temporal que utiliza la WIOD es muy corta, solo 15 años desde 2000 hasta 2014. Pero lo que es más importante, las tablas de insumo-producto tienen algunas desventajas teóricas ya que miden los insumos y productos (ya sea en términos monetarios o laborales) en El mismo año, como una instantánea. No miden dinámicamente los precios de producción y las tasas de ganancia. Ahí es donde los datos de Basu-Wasner que utilizan la base de datos EWPT (ver arriba), aunque no pueden distinguir entre sectores productivos e improductivos, tienen la ventaja de indicar cambios y tendencias a lo largo del tiempo.

Y ha habido intentos de utilizar datos nacionales para generar tasas de ganancia para los sectores productivos e improductivos. Tsoulfidis y Paitaridis (T&P) lo hicieron aquí. Sus resultados para Estados Unidos muestran que, en la década de 1990, hubo un aumento en la tasa de ganancia (bruta) general en el período neoliberal desde principios de la década de 1980 hasta finales del siglo XX , pero la tasa de ganancia en los sectores productivos (tasa de ganancia neta) de la economía estadounidense no aumentaron y la inversión capitalista se dirigió más a sectores improductivos (finanzas y bienes raíces).

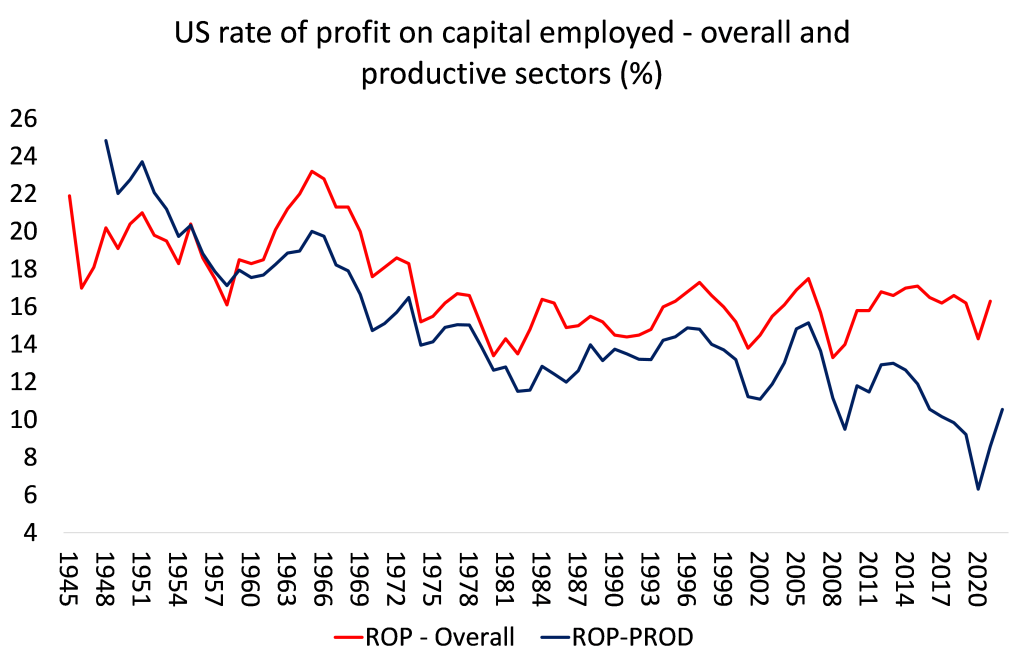

En un trabajo reciente (inédito) mío, que también desglosa la tasa de ganancia entre los sectores productivos (utilizando categorías similares a R&K) y la economía estadounidense en general, obtengo un resultado similar al de T&P. La brecha entre la tasa de ganancia de "toda la economía" y la tasa de ganancia de los sectores productivos se amplió desde principios de los años ochenta. La tasa general ha sido bastante estática desde 1997, pero la rentabilidad en los sectores productivos, después de aumentar modestamente en los años 1990, ha caído bruscamente desde aproximadamente 2006. Los capitalistas estadounidenses están encontrando mejores ganancias en los sectores improductivos. Eso perjudica la inversión productiva.

Pero estos resultados son sólo para Estados Unidos. Sólo R&K ha producido, como dicen, el primer conjunto de variables marxistas que distingue los sectores productivos de los improductivos para el mundo y, por lo tanto, arroja más luz sobre la salud de la producción capitalista: un paso importante en el trabajo empírico que respalda la ley de Marx.

No hay comentarios:

Publicar un comentario