Hace sólo dos semanas que empezaron a tomarse las primeras medidas en España para hacer frente al COVID-19, lo que dificulta la previsión de sus efectos económicos con un mínimo nivel de certidumbre y precisión. La duración del periodo de confinamiento; la intensidad con la que el virus afectará a la población y a la economía; la gradualidad en el levantamiento de las restricciones a la movilidad de las personas, o en la apertura de empresas; la probabilidad de un rebrote en el otoño e invierno próximo, que pueda originar una segunda ola de contagios; el tiempo hasta que pueda aparecer una vacuna; la efectividad de las políticas adoptadas para luchar contra esta crisis sanitaria y económica; y las nuevas medidas que puedan aprobarse próximamente, tanto en España como en el marco de las instituciones europeas, son todos ellos factores que entrañan una incertidumbre muy elevada como para realizar cualquier ejercicio de previsión. A esto hay que añadir que, para una pequeña economía abierta como España, no sólo afectan esos elementos de incertidumbre en su dimensión doméstica, sino también los asociados a la recuperación de nuestros socios comerciales y las restricciones para viajar de las decenas de millones de turistas extranjeros que anualmente visitan nuestro país.

En esta entrada nos centramos en realizar una primera aproximación al impacto macroeconómico en España causado por la epidemia COVID-19. Desde Nada es Gratis, durante las dos últimas semanas se ha estado haciendo un seguimiento de esta crisis sanitaria, siempre desde una perspectiva económica aunque desde distintos enfoques. En lugar de ofrecer previsiones de crecimiento, nuestro enfoque consiste en realizar simulaciones condicionadas a un conjunto de supuestos, sobre los que seremos muy transparentes. Estas simulaciones se obtienen a partir de la última versión del modelo de equilibrio general dinámico y estocástico EREMS (véase Boscá et al, 2018), que es un modelo elaborado con financiación y cooperación público-privada de la Fundación Rafael del Pino, el BBVA Research, los Ministerios de Economía y de Hacienda y la Universidad de Valencia. El enfoque es similar al utilizado en otras investigaciones recientes que han empezado a evaluar los efectos de esta crisis (por ejemplo, Eichenbaum, Rebelo y Trabandtz, 2020, o Faria e Castro, 2020). Su funcionamiento está determinado por un conjunto de ecuaciones, variables y parámetros que describen cómo se comporta a nivel agregado la economía española. La mayor parte de las variables son endógenas en el modelo. Cuando la economía recibe perturbaciones, como las originadas por el coronavirus, la respuesta de estas variables endógenas ofrece una imagen de la dinámica de los principales agregados macroeconómicos que suceden a estas perturbaciones.

Como veremos a continuación, los supuestos en los que se basan nuestras simulaciones del impacto de la crisis están basadas en el principio de prudencia, por lo que pueden considerarse relativamente optimistas. En cualquier caso, como elemento de comparación, también se ofrecen, al final de la entrada, los resultados de otros supuestos menos optimistas, pero relativamente verosímiles. Sólo a medida que se empiecen a conocer en las próximas semanas y meses datos en tiempo real sobre la evolución del empleo y de la actividad se estará en condiciones de evaluar en qué medida esa información disponible permite discriminar unos escenarios frente a otros.

Supuestos de las simulaciones

Dos de los supuestos principales tienen que ver con:

a) la duración del periodo de confinamiento, periodo en el que suponemos que los shocks negativos se muestran en su plenitud; y

b) la rapidez con la que desaparecen esos shocks negativos cuando se levante el confinamiento.

El final del periodo de confinamiento los establecemos en el 11 de abril de 2020, de acuerdo con la reciente decisión del Gobierno sobre la prolongación del estado de alarma. En base a nuestras propias simulaciones con una función logística que ajusta el número de contagiados registrados, y a supuestos razonables (pero también algo optimistas) sobre la efectividad de las medidas de confinamiento que incluimos en un modelo SEIR, el pico de contagios se produciría en la primera semana de Abril (final de la zona amarilla en el Gráfico 1) y el pico de hospitalizaciones en la segunda semana de Abril (marca en las barras del Gráfico 2). Aunque tanto nuestras simulaciones con la función logística (de 20 de marzo), como las del modelo SEIR (que es un modelo epidemiológico, que ajusta funciones matemáticas para la evolución del número de personas susceptibles, expuestas, infectadas y recuperadas) son muy sensibles a los supuestos epidemiológicos y poblacionales empleados, estimaciones más recientes de otros investigadores siguen fijando el pico de contagios en fechas muy parecidas a las nuestras, por lo que, asumimos como creíble la fecha del 11 de abril para el final de la cuarentena social.

Gráfico 1. Extrapolación con una función logística del número de contagiados registrados

(Simulación realizada el 20/03/2020)

Gráfico 2. Simulación con un modelo SEIR del número de infectados y hospitalizados.

(La marca en el día 42 corresponde con el 11 de abril)

En cuanto a la duración de las perturbaciones negativas como consecuencia del estado de alerta, una vez establecida la fecha para el final del confinamiento, nuestro supuesto de partida (también optimista) es que sus efectos van desapareciendo de forma gradual y lineal a lo largo del segundo trimestre. Es decir, el tercer trimestre empezaría sin ninguna perturbación negativa actuando sobre la economía, aunque obviamente con los efectos arrastrados por la respuesta a los shocks hasta ese momento, con la excepción de la que afecta a la morosidad en el sector bancario, que suponemos que se prolongaría hasta finales de 2021.

Durante las cuatro semanas de cuarentena modelizamos los efectos del coronavirus a través de cinco tipos de perturbaciones:

a) las que afectan a la utilización de los factores productivos (en el modelo mediante un shock a la productividad total de los factores, PTF);

b) las que afectan a la confianza y se plasman en una contracción de la demanda latente de consumo (shock a las preferencias por el consumo);

c) las que afectan a la confianza y se plasman en una contracción de la demanda latente de compra de vivienda (shock a las preferencias por las casas);

d) las que afectan a las exportaciones (shock a la renta del resto del mundo), y

e) las que afectan a los impagos en el sector bancario (shock a la morosidad bancaria).

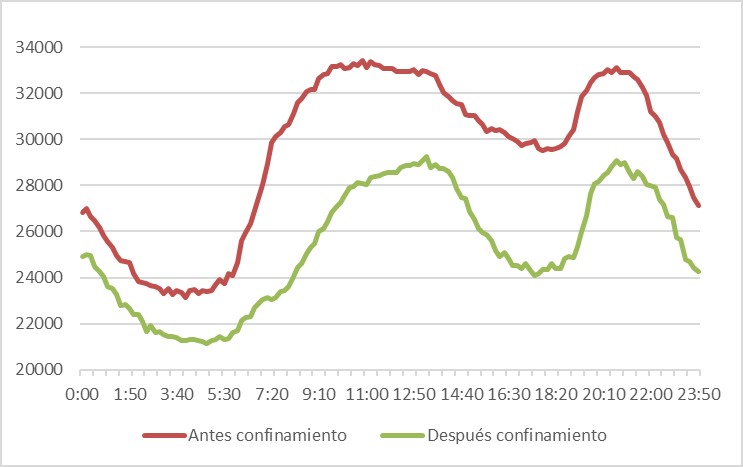

Para calibrar el shock a la productividad total de los factores se ha tomado como referencia la caída en la demanda total de energía eléctrica, comparando los días antes del inicio del confinamiento con los días posteriores. En el Gráfico 3 se muestra esta comparación. La demanda de energía eléctrica a lo largo del día se ha reducido un 13.9%. Este va a ser el dato que vamos a utilizar para calibrar el shock a la utilización de los factores. Pensamos que se trata de un límite inferior en la caída de la producción real. De hecho, la demanda de energía tiene un suelo que se produce sobre las 5 de la madrugada. Con toda seguridad este suelo tiene un componente importante que es independiente de la actividad económica (por ejemplo, alumbrados de calles, electrodomésticos conectados, anuncios luminosos, etc). Si restamos el suelo observado el 20 de marzo de ambas series (antes y después del inicio del confinamiento), la caída observada en la energía eléctrica sería del 45%. Podríamos promediar ambas tasas, y obtener una caída media del 29%, más cercana a lo observado en China durante el periodo de confinamiento. Por lo tanto, nuestra cifra del 13.9% para calibrar el shock a la PTF puede considerarse optimista.

Gráfico 3. Evolución de la demanda diaria de electricidad por hora del día, antes y después del confinamiento.

Promedio de los viernes 28 de febrero y 6 de marzo frente al viernes 20 de marzo (MW)

Para calibrar el shock a las preferencias por el consumo se ha utilizado la desagregación del gasto total de los hogares que hace el INE. En particular, suponemos que existen cinco categorías de gasto fuertemente afectadas por el confinamiento de los hogares: vestido y calzado; muebles y artículos del hogar; transporte; ocio y cultura; y restaurantes y hoteles. Nuestro supuesto (de nuevo optimista) es que la demanda latente de estos bienes se ha reducido al 50%. Teniendo en cuenta la proporción que esos bienes representan sobre el presupuesto medio de los hogares, obtenemos una caída de la demanda de consumo del 18,8%.

La calibración del shock a las preferencias por la adquisición de vivienda se basa de nuevo en el supuesto de la reducción de la misma a la mitad.

En cuanto al sector exterior, suponemos que los países a los que exportamos van a sufrir consecuencias en su PIB ligeramente inferiores a las que el modelo reproduce para España, lo que consideramos de nuevo un supuesto optimista y nos proporciona un tamaño del shock a la renta del resto del mundo.

Por último, basándonos en el efecto conjunto de los anteriores cuatro shocks sobre el PIB y la tasa de desempleo, se estima que la tasa de morosidad podría aumentar en cuatro puntos porcentuales. Para llegar a esta cifra se estima que la relación entre el aumento del desempleo en puntos porcentuales y la disminución del componente cíclico del PIB es de 1 a 1 aproximadamente, y que por cada punto de aumento del desempleo la mora aumenta en 0.75 puntos. En el modelo, el aumento de la tasa de morosidad frena la acumulación de capital bancario disponible para crédito y se supone que este incremento se produce a partir del segundo trimestre y se mantiene hasta el último del año 2021.

Como se ha indicado, la mayor parte de las perturbaciones afectan con toda su intensidad durante la fase de confinamiento, y luego van desapareciendo linealmente hasta el final del segundo trimestre. Necesitamos convertir los tamaños de estas perturbaciones a un modelo con frecuencia trimestral. Es decir, si z es la perturbación y d representa la duración del periodo de confinamiento, teniendo en cuenta que las medidas empezaron a hacerse efectivas a partir del 15 de marzo, el tamaño de la perturbación que afecta al primer trimestre será 15/90*z, mientras que el tamaño del shock que afecta al segundo trimestre vendrá determinado por (d-15)*z/90+(90+15-d)/90*z/2.

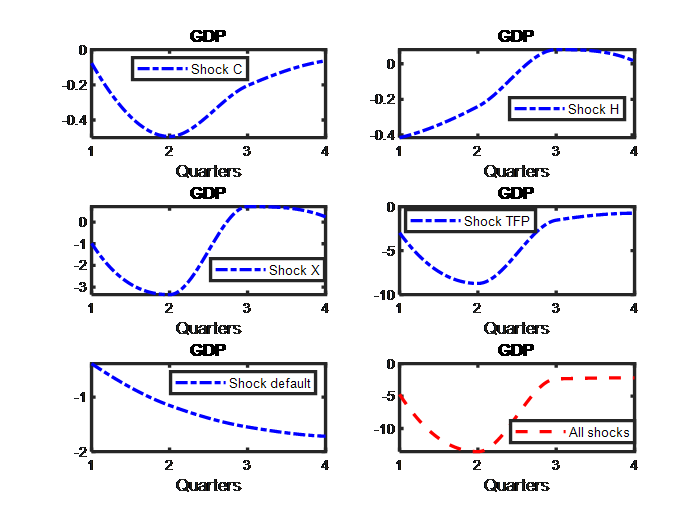

El Gráfico 4 recoge la contribución del efecto de la epidemia en el PIB, separando la contribución de cada shock. Para interpretar correctamente este gráfico hay que tener en cuenta dos hechos. Primero, el gráfico representa la desviación del PIB de cada trimestre con respecto al PIB que habría sucedido en ausencia de la crisis actual. Para anualizar estas desviaciones habría que dividir las desviaciones correspondientes por cuatro. Segundo, estas simulaciones suponen un escenario en ausencia de medidas de políticas económicas para paliar la crisis, lo que significa también que la regla de consolidación fiscal con la que España estaba comprometida sigue actuando.

Gráfico 4. Efecto sobre el PIB de la epidemia de COVID-19

Desviación porcentual respecto al PIB del trimestre en ausencia de shocks

Puede apreciarse que los shocks a las preferencias de consumo y vivienda tienen un impacto moderado. El de consumo detrae alrededor de medio punto de PIB trimestral en 2T, mientras que el de la construcción produce su mayor efecto en el primer trimestre. El efecto sobre la renta del resto del mundo se deja notar de modo importante en nuestro PIB, con una caída de más de 3 puntos en el 2T. El shock derivado de la traslación de problemas de liquidez en solvencia, en ausencia de medidas paliativas, genera una elevada persistencia en la caída del PIB, llegando a detraer casi 2 puntos de PIB del 4T. El parón de la producción por el lado de la oferta es el que tiene efectos más significativos sobre la producción, detrayendo casi 9 puntos en 2T.

En conjunto, nuestra simulación a partir de supuestos sesgados hacia lo razonablemente optimista, muestran una reducción del PIB en 1T de 4,7 puntos y de 13,5 puntos en el 2T. La reducción del PIB en los dos últimos trimestres es de casi un 2 por cien. En términos anuales la caída en la producción sería equivalente a 5,7 puntos sobre el escenario en el que no hubiéramos sufrido la pandemia. Teniendo en cuenta que las previsiones de crecimiento del PIB para 2020 anteriores a la crisis se situaban sobre el 1,6%, la irrupción del coronavirus supondría una caída observada del PIB durante 2020 del 4,1% condicionada a los supuestos realizados en nuestras simulaciones.

El Gráfico 5 muestra el impacto de la epidemia (una vez incluido el conjunto de shocks) sobre distintos agregados macroeconómicos, en ausencia de cualquier medida de política económica. Se observa una contracción muy acusada del consumo y de la inversión, mientras que el sector exterior tendría una contribución ligeramente positiva al reducirse más las importaciones que las exportaciones. Cabe destacar que, bajo el supuesto de que la regla fiscal sigue activa, los ingresos públicos tendrían que aumentar, en línea con la caída del PIB, para mitigar el aumento en la ratio deuda pública/PIB.

Gráfico 5. Efecto sobre los componentes del PIB de la epidemia de COVID-19

Desviación porcentual respecto a cada componente en ausencia de shocks

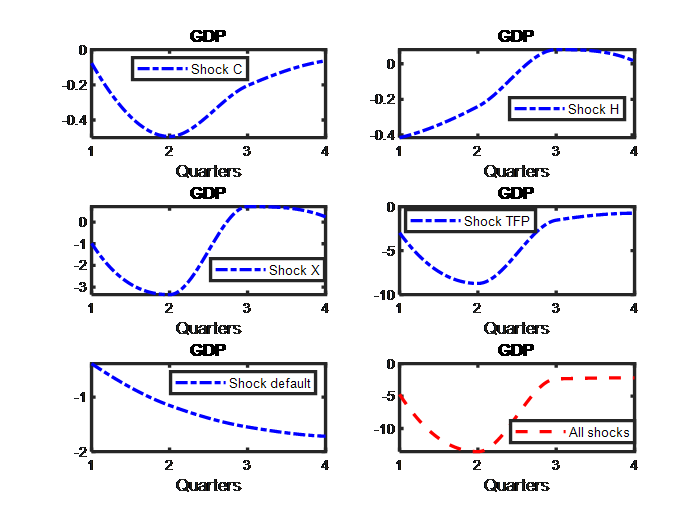

Para hacernos una idea de la sensibilidad de estos resultados a los supuestos realizados, en el Gráfico 6 se recoge, junto a nuestro escenario base, las simulaciones de los efectos de la epidemia correspondientes a distintos escenarios alternativos:

1) Escenario de pérdida adicional de confianza. Se trata de un escenario ligeramente más pesimista en el que el shock de oferta (shock a la PTF) se comporta de forma idéntica a nuestro escenario de referencia, pero el shock de confianza que afecta a las preferencias por el gasto en consumo privado y en vivienda se prolonga hasta finales del tercer trimestre, fecha en la que empieza a decrecer de forma lineal hasta final de año. También el shock sobre la renta del resto del mundo se prolonga. Este comportamiento podría venir provocado por las noticias negativas sobre la detención de los contagios o expectativas sobre un aumento en la probabilidad de una segunda oleada de contagios después del verano.

2) Escenario en el que el confinamiento dura una semana más, mientras que se mantiene el ritmo y los plazos para la recuperación.

3) Escenario en el que la bajada en utilización de los factores es más acusada, y se corresponde al caso intermedio estimado a partir de la reducción de demanda de energía. Por lo tanto, la PTF del modelo se reduce el 29% en lugar del 13,9% del escenario base, manteniéndose inalterados el resto de shocks.

En el escenario de pérdida de confianza, la caída simulada en el PIB durante 2020 sería del 7,1% frente al 4,1% de nuestro escenario de referencia. Una prórroga de una semana del estado de alarma reduciría el PIB anual en 0,5 puntos adicionales respecto a nuestro escenario base. Un mayor efecto del confinamiento sobre la pérdida de utilización de la capacidad productiva provocaría un desplome adicional del PIB anual de 3,8 puntos. Estos ejemplos ilustran bien las dificultades de realizar cualquier ejercicio de previsión con los niveles actuales de incertidumbre.

Hay que añadir un matiz importante: estas simulaciones se han realizado asumiendo que los agentes económicos conocen anticipadamente la duración del periodo de confinamiento, intensidad de la crisis y velocidad de la recuperación posterior. Si en lugar de ello, se introdujera incertidumbre al respecto, los efectos negativos de la crisis del COVID-19 sobre el gasto de hogares e inversión de las empresas sería seguramente mayores.

Mañana proporcionaremos resultados sobre la capacidad de las medidas anunciadas hasta el momento para paliar los resultados que hemos ofrecido en esta entrada.

Gráfico 6. Efecto el PIB de la epidemia COVID-19: Sensibilidad a distintos escenarios

Desviación porcentual trimestral respecto al escenario en ausencia de shocks