Por Michael Roberts

La ley de Marx de la tendencia a la baja de la tasa de ganancia (LTRPF) ha sido fuertemente criticada o ignorada por ser una explicación irrelevante de las crisis bajo el capitalismo, tanto teórica como empíricamente. Los críticos no provienen de la corriente principal de la economía, que generalmente ignora por completo el papel de las ganancias en las crisis. Provienen en parte de economistas poskeynesianos que consideran que la "demanda agregada" es el motor de las economías capitalistas, no las ganancias. Pero los mayores escépticos provienen de los economistas marxistas.

Aunque Marx consideró la LTRPF como 'la ley más importante de la economía política' (Grundrisse ) y la causa subyacente de los ciclos recurrentes de crisis ( Capital Volumen 3 Capítulo 13) , los escépticos argumentan que la LTRPF de Marx es ilógica e 'indeterminada' como un teoría ( Michael Heinrich). Y el apoyo empírico de la ley es inexistente o imposible de determinar. En su lugar, debemos buscar en otra parte una teoría de la crisis, ya sea recurriendo a Keynes o fusionando varias teorías eclécticas como la "sobreproducción", el "subconsumo" o la "financiarización" , o simplemente aceptando que no existe una teoría marxista de las crisis. Desde mi punto de vista, estas críticas han sido respondidas efectivamente por varios autores, incluido yo mismo.

Pero dejemos de lado la validez lógica de la ley y consideremos aquí solo la evidencia empírica para apoyar la fórmula de Marx para la tasa de ganancia sobre el capital en una economía es s/C+v, cuando s = plusvalía; C= stock de medios de producción fijos y circulantes y v = valor de la fuerza de trabajo (costos salariales). Los dos puntos clave de Marx sobre la LTRPF son 1) habrá una disminución secular a largo plazo en la tasa promedio de ganancia sobre el stock de capital a medida que se desarrolle el capitalismo y 2) el equilibrio de factores de tendencia y contratendencia en la ley explica los auges regulares y caídas en la producción capitalista.

Gracias a mejores datos y también al trabajo determinado de varios economistas marxistas, demasiado numerosos para nombrarlos todos aquí, tal vez comenzando con Shane Mage en 1963, ahora hay evidencia empírica abrumadora para respaldar la ley de Marx. Para empezar, esta evidencia se limitaba exclusivamente a los datos de EE. UU., que eran los más completos. Sin embargo, en la primera década del 21 st siglo, algunos economistas marxistas comenzaron a recopilar pruebas para calcular una tasa mundial de ganancia. Como argumenté en mi primer intento de calcular una tasa de ganancia mundial, esto era necesario porque el capitalismo es una "economía cerrada" a nivel global y el capitalismo había extendido sus tentáculos a todas partes del mundo durante el siglo XX. Entonces, para encontrar un mejor apoyo empírico para la ley, se requería calcular una tasa mundial.

Ya en 2007, Minqi et al hicieron el primer intento que yo sepa para calcular la tasa de ganancia mundial, seguido por David Zachariah en 2010. Mi primer intento crudo fue en 2012 ( que revisé en 2017 ). Luego vino un cálculo mucho más completo que se remonta a 1855 para 14 países por Esteban Maito (2014). Algunos economistas marxistas fueron vehementes en su escepticismo al calcular una tasa de ganancia mundial ( Gerard Dumenil) . Pero algunos de nosotros no desistimos. Dados los nuevos datos de la base de datos Penn World Tables 10.0 disponibles para los componentes de la ley (s/C+v) que se remontan a 1950 para las economías, hice un cálculo mucho mejor en 2020.

Pero ahora , los economistas marxistas de la Universidad de Massachusetts Amherst, dirigidos por Deepankur Basu, han presentado nueva evidencia utilizando datos recopilados por el economista marxista brasileño Adalmir Marquetti. Marquetti ha ampliado y modificado las Penn World Tables desarrolladas por el Groningen Growth and Development Centre en lo que él llama Extended Penn World Tables (EPWT). El EPWT fue desarrollado por primera vez por Marquetti en 2004 y he usado esa base de datos desde entonces para mis cálculos de tasa de ganancia mundial. Pero ahora Marquetti ha lanzado una serie actualizada EPWT 7.0. Y esta serie se puede usar para calcular una tasa mundial de ganancias basada en una gran cantidad de países que se remontan a 1960.

Basu et al utilizan los nuevos datos de EPWT para construir una tasa de ganancia mundial como un promedio ponderado de las tasas de ganancia a nivel de país, donde la participación de un país en el stock de capital mundial se usa como ponderación. Por supuesto, esta tasa mundial es solo un promedio mundial aproximado. Un promedio mundial adecuado implicaría agregar todos los s, C y v en el mundo. Basu et al señalan que es incorrecto agregar las tasas de ganancia a nivel de país utilizando el producto interno bruto (PIB) como ponderación. Entonces, estudios anteriores como el de Maito y el mío han usado un esquema de ponderación incorrecto cuando se debe usar el stock de capital del país. Estoy de acuerdo y en mi última versión de la tasa de ganancia mundial fui más allá y agregué la s, la C y la v para los países del G20 utilizando Penn World Tables 10.0 que se remonta a 1950. Por lo tanto, no fue necesario ponderar el país.

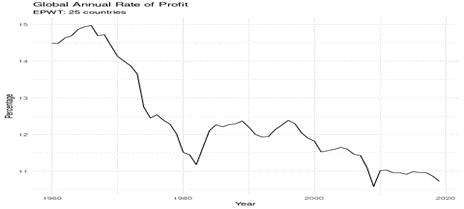

Hasta aquí el método. Veamos los resultados de Basu et al. Son convincentes en apoyo de la ley de Marx. Aquí está el gráfico clave que utiliza todos los países con datos que se remontan a 1960.

Basu et al concluyen que: “La serie de tasa de ganancia mundial agregada por país muestra una fuerte tendencia lineal negativa para el período 1960-1980 y una tendencia lineal negativa más débil desde 1980 hasta 2019. Un análisis de descomposición de mediano plazo revela que la disminución en el mundo la tasa de ganancia es impulsada por una disminución en la relación capital-producto. La tasa de ganancia mundial agregada por industria muestra una tendencia lineal negativa para el período 2000-2014, que, una vez más, está impulsada por una caída en la relación producción-capital”.

Por lo que la ley de Marx es enfáticamente reivindicada empíricamente a nivel mundial. Según las cifras de Amherst, ha habido una disminución secular en la tasa de ganancia mundial durante los últimos 80 años de -25%, comenzando con la enorme crisis de rentabilidad de 1966, que condujo a la gran caída global de 1980-82. A esto le siguió el llamado resurgimiento 'neoliberal' de la rentabilidad hasta 1996 (+11%). Después de eso, la economía mundial entró en lo que he llamado 'una larga depresión' cuando la rentabilidad retrocedió, apareciendo brevemente en el auge crediticio de la década de 2000 hasta 2004, antes de volver a caer en la Gran Recesión de 2008-9. Desde entonces, la tasa de ganancia mundial se ha estancado y estuvo cerca de su mínimo histórico en 2019, antes de la caída de la pandemia global de 2020. Cada caída global de la posguerra ha revivido la rentabilidad, pero no por mucho tiempo.

¿Cómo se compara el cálculo de Basu con el mío hecho en 2020? Teniendo en cuenta que mi último cálculo fue solo para las 19 principales economías del mundo (la UE es un miembro separado del G20) y mi método de cálculo es algo diferente, mis resultados muestran una sorprendente similitud. Hay el mismo declive secular y los mismos puntos de inflexión. Quizás esto no sea demasiado sorprendente ya que tanto Basu et al como yo estamos usando la misma base de datos subyacente.

La LTRPF de Marx argumenta que la tasa de ganancia caerá si la composición orgánica del capital (OCC) aumenta más rápido que la tasa de plusvalía o explotación del trabajo. Esa es la razón subyacente de la caída. Basu et al han descompuesto los componentes de la tasa de ganancia mundial para determinar si eso es correcto. Encuentran que la tasa de ganancia mundial disminuyó a una tasa de alrededor del 0,5% anual desde 1960 hasta 2019, mientras que la relación producción-capital disminuyó en un 0,8% anual (este es un proxy recíproco para la OCC), y la participación en las ganancias (un indicador de la tasa de plusvalía) aumentó alrededor de un 0,25% al año. Entonces, esto respalda la ley de Marx de que la OCC superará la tasa de explotación del trabajo la mayor parte del tiempo y, por lo tanto, conducirá a una caída en la tasa de ganancia. Encontré un resultado similar en mi artículo de 2020.Ahmet Tonak, el mayor experto marxista del mundo en cuentas nacionales, tenía algunas preocupaciones sobre el uso de Penn Tables como fuente de datos sin procesar para el cálculo porque no distingue entre trabajo productivo (creación de valor) y trabajo improductivo (uso de valor) en una economía. Y eso puede conducir a resultados divergentes sobre la tasa de ganancia en las economías nacionales, lo que encontró para Turquía. ( negritas hhc)

Podemos abordar de alguna manera esta posible divergencia considerando la tasa de ganancia en los sectores inmobiliarios no residenciales y no financieros de una economía. No resuelve el problema de delimitar el trabajo improductivo y productivo dentro de un sector, pero proporciona una mayor precisión. Para obtener más información sobre este tema, consulte el excelente trabajo de Tsoulifis y Paitaridis.

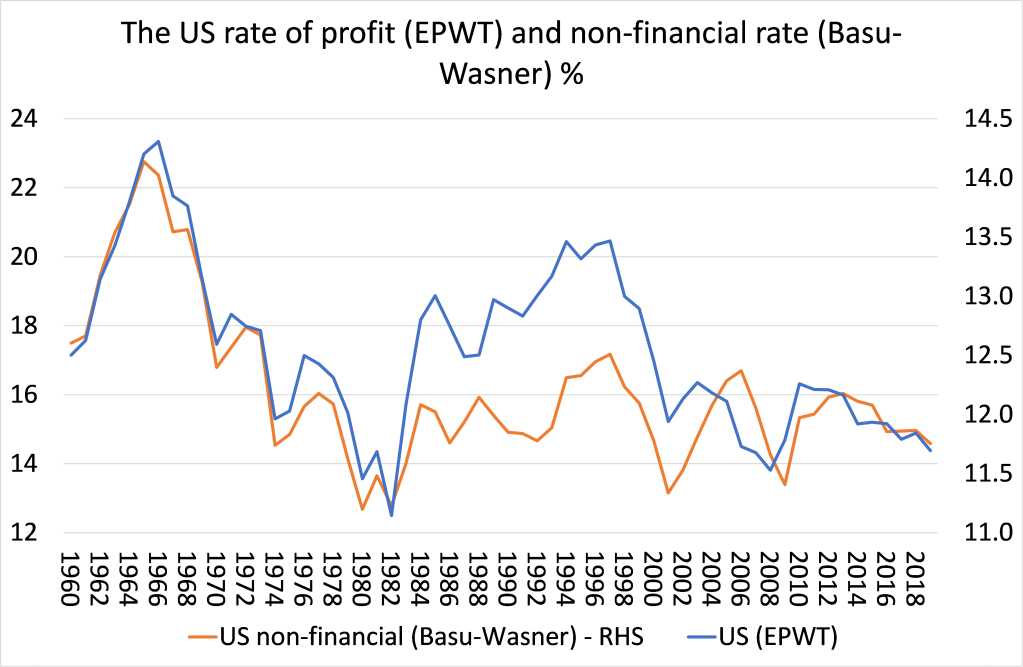

Basu y Wasner también produjeron un tablero de rentabilidad para la tasa de ganancia en los EE. UU. que distingue la rentabilidad corporativa no financiera de la rentabilidad corporativa. Comparé los resultados (globales) de Basu et al para la tasa de ganancia de EE. UU. con sus resultados para la tasa de ganancia corporativa no financiera de EE. UU. Ambas series siguen la misma tendencia y puntos de inflexión por lo que la divergencia en este nivel no es un problema significativo.

Sin embargo, durante el período neoliberal, la tasa de ganancia de EE. UU. basada en datos globales (que no distinguen entre sectores productivos e improductivos) aumenta mucho más que la tasa de ganancia solo en el sector no financiero utilizando los cálculos de Basu-Wasner. . Eso sugiere que la recuperación neoliberal de la rentabilidad se basó principalmente en un cambio al sector financiero por parte del capital, otra explicación de la caída en la inversión productiva exhibida en los EE. UU. en ese período.

En resumen, el estudio de Basu et al ha agregado aún más evidencia empírica en apoyo de la ley de Marx a nivel mundial. La evidencia es abrumadora y, sin embargo, los escépticos continúan ignorándola y negando su relevancia. Los escépticos de la ley de rentabilidad de Marx se están volviendo cada vez más como los escépticos del cambio climático.

El panel de rentabilidad para la economía de EE. UU. se puede encontrar aquí https://dbasu.shinyapps.io/Profitability/ y el panel de la tasa mundial y varios países se puede encontrar aquí. https://dbasu.shinyapps.io/World-Rentabilidad/

No hay comentarios:

Publicar un comentario