A partir del 1ro de enero, cuando inicie el ordenamiento monetario en Cuba, la población tendrá un plazo de 180 días para cambiar en los bancos y las casas de cambio los pesos convertibles (CUC) por pesos cubanos, según la actual tasa de 1x24.

Como anunció el presidente Miguel Díaz-Canel Bermúdez, el CUP será la única moneda de curso legal, con una tasa de cambio de 24 pesos por un dólar, tanto para la población como para el sector empresarial.

Para explicar detalles de todos los temas relativos al sistema bancario dentro de la tarea ordenamiento, comparecen este lunes en la Mesa Redonda el jefe de la Comisión de Implementación y Desarrollo de los Lineamientos, Marino Murillo Jorge, la ministra presidenta del Banco Central de Cuba y su vicepresidente primero.

En video, la Mesa Redonda

En YouTube

Murillo: En un primer momento las personas podrán pagar en las tiendas en CUC y el vuelto será en CUP

El jefe de la Comisión de Implementación y Desarrollo de los Lineamientos, Marino Murillo Jorge, valoró el proceso de ordenamiento monetario como un entramado que requiere verse de la manera más integral posible. “Las finanzas en una economía son determinantes y garantizan que todo lo que diseñas como política económica fluya”.

El sistema financiero desempeña un papel de suma importancia en esta tarea, reiteró y dijo que se ha hecho un diseño donde se puede empezar a actuar de una forma diferente y distribuir la riquezas de otra manera. “Estamos creando condiciones para que el trabajo sea la fuente principal de riquezas”.

Las empresas, argumentó, solicitan con frecuencia a los mecanismos centrales mucha divisa, que les costaba relativamente poco debido al cambio de 1x1.

“Hay un gran principio en la economía que es que para tener acceso a divisas primero hay que generar eficientemente la moneda nacional y eso significa poner el peso en el centro de gravedad de la estructura financiera en Cuba”.

A partir del 1ro de enero, de cara a las empresas, hay que generar 24 pesos para tener derecho a hacer una operación de comercio exterior, recordó Murillo Jorge.

Sobre qué pasa con los flujos efectivos cuando se quita el CUC y todo se pone en CUP en una expresión más grande, el jefe de la Comisión de Implementación y Desarrollo de los Lineamientos se refirió a la complejidad de este proceso, que ha llevado a realizar gran cantidad de cálculos.

Los flujos cambian, desde los vueltos en una bodega, el fondo de caja chica, el funcionamiento de los cajeros. “No es lo mismo un fondo para cambio hoy, que un fondo para cambio a partir del día primero de enero”.

Lo que no puede ser es que un día una tienda no abra porque no tenga fondo para dar vuelto, detalló y recordó que en el primer momento las personas podrán pagar en las tiendas en CUC y el vuelto será en CUP, una medida que ya se implementa.

“De lo que se trata es de que, si todo esto fluye y va a fluir, entonces estaremos en condiciones de que el trabajo y las empresas sean más eficiente, y la economía evolucione. Pero la tarea ordenamiento por sí sola no resuelve todos los problemas de la economía”, reiteró.

¿Qué pasará con las cuentas en CUC?

- Durante seis meses la población podrá cambiar en las Cadecas y oficinas bancarias los CUC por CUP al tipo de cambio 1x24.

- Las tiendas pertenecientes a Cimex y TRD (unidades que serán informadas próximamente) aceptarán el CUC y ofrecerán el vuelto en CUP.

Reiteró que a partir del 1ro de enero el CUC dejará de circular en todas las transacciones realizadas en el territorio nacional, para lo cual se empezará únicamente el CUP, excepto en aquellas relacionadas con las tiendas que venden en MLC mediante tarjetas magnéticas.

Lo mismo sucederá con las cuentas bancarias de las personas naturales y jurídicas cubanas y los demás sujetos que realicen transacciones monetarias en el país, pues pasarán a CUP, excepto los casos autorizados a operar cuentas en MLC (personas que poseen cuentas para la importación y exportación de productos).

La ministra presidente informó que el BCC determina las tasas de cambio del CUP frente a las MLC, que se toman como referencia por los bancos para establecer sus propias tasas de cambio, según oscilan en el mercado internacional. “Esas tasas, de divisas contra el peso cubano estarán expuestas en las páginas web y oficinas del Banco”.

Otra medida aprobada es que las cuentas en CUC (ahorro a la vista, a plazo fijo y certificados de depósito) se pueden mantener en esa moneda durante seis meses. Aunque las extracciones en efectivo se harán solo en CUP, así como no se admitirán nuevos depósitos en CUC.

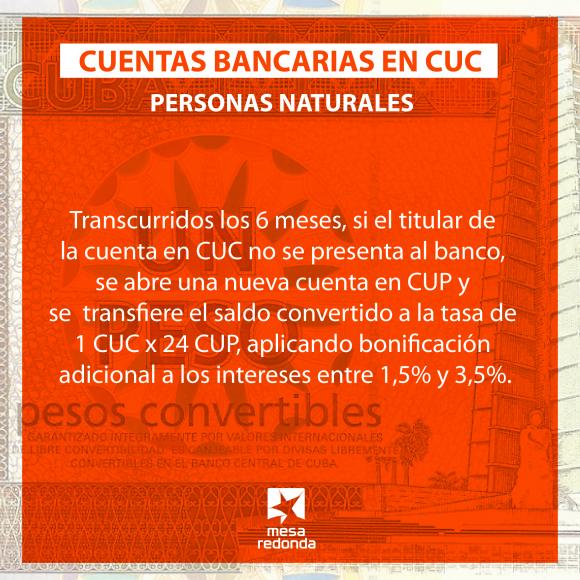

Transcurrido el plazo acordado, si el titular no se presenta al banco para modificar su cuenta de CUC en CUP, automáticamente se abre una nueva cuenta en CUP y se transfiere el saldo convertido a la tasa de 1 CUC x 24 CUP.

Wilson González destacó que se ha diseñado un incentivo para que las personas no acudan a las oficinas bancarias a hacer estos cambios de cuentas, porque automáticamente se hará a los seis meses. Para los titulares de plazos fijos y certificados de depósitos que no acudan al banco, se ha previsto que, adicionalmente a los intereses que tienen este tipo de cuentas, se aplique una bonificación adicional a los intereses entre 1,5% y 3,5%.

Precisiones sobre el certificado de depósito

La ministra presidente informó que el BCC determina las tasas de cambio del CUP frente a las MLC.

El 1ro de enero de 2021 se convierten un grupo de cuentas a CUP, a un cambio de 1 CUC x 24 CUP:

- Las cuentas en CUC para cobros y pagos de los trabajadores por cuenta propia, otras formas de gestión no estatal y agricultores individuales.

- Las cuentas de estímulos asociadas a tarjetas magnéticas.

- Las cuentas de los colaboradores asociadas a tarjetas magnéticas con el beneficio del 30%.

La ministra presidenta subrayó que las cuentas bancarias de los colaboradores con el beneficio del 30%, que lo mantendrán luego del día primero, podrán solicitar, en el plazo de los seis meses, convertir a MLC los saldos que tenían en estas cuentas, acogiéndose a un nuevo tipo de certificado de depósito en EUR o USD.

La titular subrayó que las cuentas bancarias de los colaboradores con el beneficio del 30%, que lo mantendrán luego del día primero, podrán solicitar, en el plazo de los seis meses, convertir a MLC los saldos que tenían en estas cuentas, acogiéndose a un nuevo tipo de certificado de depósito en EUR o USD.

El certificado de depósito es un producto que utilizan los bancos como forma de ahorro que certifica que las personas tienen un depósito en los bancos y que es de su propiedad.

De acuerdo con Wilson González, ese certificado de depósito que se emitirá en euros o dólares para las personas que decidan traspasar de forma total o parcial será con el saldo que tengan el día 1ro de enero.

En el caso de las cuentas de los colaboradores que tengan el 30% de beneficio pasarán automáticamente a CUP, y se irán incrementando con los saldos puestos por las entidades para las que ellos prestan el servicio.

Explicó que el certificado de depósito no tendrá respaldo en MLC, de ahí que las personas que decidan poner sus fondos en este tipo de producto no podrán hacer transacciones en MLC.

La ministra presidenta acotó que todavía no se ha establecido cuándo existirá ese respaldo, debido a la situación de liquidez del país.

Entre las características del certificado de depósito, mencionó que tendrá una tasa de interés de 0,15% anualmente, no podrá recibir depósito y tampoco realizar transferencias hacia otros productos bancarios, como para las cuentas que operan en MLC para compras en las tiendas.

En el caso de que el cliente quiera retirar esos fondos antes de que haya la disponibilidad y el respaldo de liquidez necesario, este título se cancelará y las personas podrán extraer en CUP el principal y los intereses que hayan ido devengando en ese tiempo.

¿Cómo se irá recaudando todo el CUC circulante?

Murillo Jorge puntualizó que se ha tenido en cuenta hasta la estructura de las tiendas por territorio, para que en ningún municipio se quede sin tiendas funcionando.

La ministra presidenta del BCC aclaró que las cuentas en MLC habilitadas para las compras en determinadas tiendas no tienen ningún cambio con la tarea ordenamiento, de ahí que se mantienen en MLC y si los titulares necesitaran extraer dinero lo sacarían en CUP o si lo desean, convertirlas en pesos cubanos.

El jefe de la Comisión de Implementación y Desarrollo de los Lineamientos precisó que la tarea ordenamiento no significa un cambio de moneda, sino que se quita una de las dos monedas domésticas que funcionan en la economía, quedándose el CUP devaluado de cara a las personas jurídicas.

Para recoger el efectivo en CUC que se encuentra en manos de la población y realizar el traspaso de cuentas a CUP, hay un grupo de decisiones que buscan evitar aglomeraciones de personas en los bancos.

Murillo Jorge reiteró la decisión del Gobierno de respetar los saldos de las cuentas y se refirió al complejo proceso que supondrá la recogida del efectivo en CUC mediante las compras en tiendas, las que seguirán recibiendo CUC, pero con precios y vueltos en CUP.

Detalló que las tiendas poseen todos sus sistemas automatizados y se necesitará cambiar las cajas, por eso, dijo, no todas podrán abrir el primer día.

Hay más de 4 000 unidades que venden en CUC y se prevé que el día 9 todas estén operando, proceso que será de forma escalonada, una parte el día primero, otra el día dos, hasta completar un período entre 8 y 10 días.

Murillo Jorge puntualizó que se ha tenido en cuenta hasta la estructura de las tiendas por territorio, para que en ningún municipio se quede sin tiendas funcionando.

No hay comentarios:

Publicar un comentario